长江电力3Q20 业绩超预期

长江电力公布3Q20 业绩:收入229.5 亿元,同比增长29.5%;归母净利润123.6 亿元,同比增长33.5%,业绩超预期。

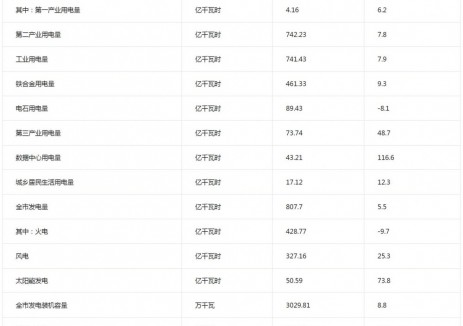

三季度发电量同比大幅增长21.7%,推动盈利表现强劲。分电站来看,三季度三峡和溪洛渡发电量同比增长38.4%和16.4%,主要是因为来水偏丰分别49.3%和35.3%。葛洲坝发电量同比减少9.3%,主要由于上游来水增加,公司通过优化调度,提升了三峡-葛洲坝整体发电量的结果。公司预计四季度长江上游降水比多年均值偏高,将圆满完成2020 年度发电计划。

上半年低位增持战略标的,投资收益明显提升。公司上半年在低位增持战略标的约36 亿元,其中举牌了申能股份、黔源电力,并成功向申能股份派驻董事,另外增持国投电力、川投能源、桂冠电力。随着近期多数公司股价表现较为优异,使三季度公司投资收益同比增长73%至9.6 亿元,带来了明显提升。

发展趋势

乌东德电站电价有望在今年年内确定,乌白电站注入或更倾向于整体收购。乌东德全部机组预计在2021 年中投产,目前售电合同和定价机制正在协调中,公司预计年内有望得到国家发改委的批复。另外,考虑乌白电站全部机组投产时间接近,以及各类政策优惠,我们认为从时间效率和成本角度来看,整体收购或为更优方式。

公司计划十四五期间积极开发龙盘电站,进一步增强下游增发效益。公司当前是华电旗下的金中公司第二大股东(23%的股权),十四五期间公司将和华电集团一起协商开发金沙江中游(龙盘电站、两家人电站共720 万千瓦),当前在预可研的审批阶段。龙盘电站是金沙江中游最上级的唯一具有多年调节功能的电站,对下游很多电站包括金中公司自己的6 个电站带来效益贡献。公司预计有望给下游现有的四个的电站带来每年100 亿度电的增益,在乌白投产之后至少带来150 亿度电的增益。

盈利预测与估值

由于我们上调了公司今年的售电收入和投资收益,同时我们对明年公司继续实现高投资收益较为乐观,我们上调2020/2021 年净利润9.7%/3.2%至243 亿元/233 亿元。

当前股价对应2020/2021 年18.7 倍/19.5 倍市盈率。

维持跑赢行业评级,由于我们上调了盈利预测,进而上调目标价10.1%至21.80 元对应20.4 倍2020 年市盈率和21.3 倍2021 年市盈率,较当前股价有9.3%的上行空间,重申长期配置价值。

风险

来水弱于预期,电价下调风险。

切换行业

切换行业

正在加载...

正在加载...