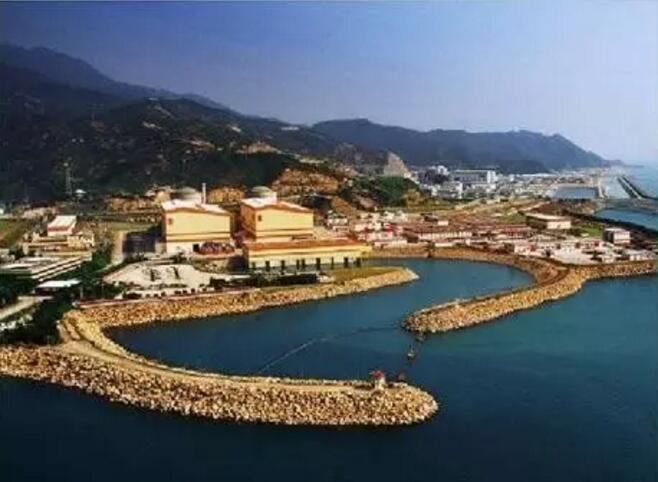

中广核电力作为中国广核集团旗下核能发电的唯一平台,今起在香港公开招股,预计12月10日正式在香港联交所主板挂牌交易。有望成为港股今年最大IPO的中广核电力,是英国能源集团退市后全球第一家上市的纯核电企业,引来各方投资者的关注。

据公司有关人士透露,未来集团会适时对核电资产进行整合,不排除更多核电资产注入上市公司。

记者昨日从在香港召开的新闻发布会获悉,中广核电力本次IPO拟发售股份88.25亿H股(视乎超配额股权行使与否),其中约95%股份根据国际发售初步发售,约5%股份根据香港公开发售作初步发售,最高售价2.78港元/H股。公开招股预计持续到12月2日。

公司人士介绍,在如果没有行使超额配股权的情况下,公司预计全球发售募资约208.99亿港元(以每H股发售价2.43港元计);如果行使超额配股权,则募资约240.51亿港元(假设每股售价2.43港元)。

资料显示,截至今年上半年,按在运加在建核电权益装机容量计,中广核位列全国第一,市场份额64.1%,核能发电占总收入90%以上,在目前的电价水平下,一年营收约30亿,净利润约20亿。

行业前景和核电稀缺标的使得中广核电力未上先热。在正式路演前,已经得到了18家基石投资者的青睐,合计认购价值13.31亿美元股份,以高端定价计,基石投资者认购比例达42%。这18家基石投资者可谓家家背景显赫,中资背景的包括中国南方电网、长江电力、中电核电、中国国家开发银行、中再集团、中国人寿以及多家知名基金。海外背景的则有新加坡政府投资GIC、奥氏资本(Och-Ziff)、惠理基金、Hillhouse Funds及周大福。

国泰君安煤炭和电力行业分析师吴逸超认为:“对于基石投资者而言,有比较长的限售期,6个月内不能出售股票,肯定是看好上市之后的表现才会决定的投资的。”另有参与中广核电力投资者路演的人士表示,认购非常火爆,认购额超过公开发售数倍,投资者普遍看好该公司纯核能发电概念

切换行业

切换行业

正在加载...

正在加载...