水电站不会受原料价格波动的影响,所以利润率很高,拥有稳定且充沛的现金流,是少数几个能做到“现金流水即利润”的行业。

本文聚焦:

1.能源竞争格局与水电业务特点

2.世界水电王者的竞争优势

3.现金奶牛有多“奶”

4.以投资扩充电力业务战略版图

3月9日A股又是暴跌的一天,很多人心态已经快崩了。但是,要说年后哪些股民心态最平稳,我相信长江电力的股东算一个。

这一篇文章我们就来聊一下长江电力的基本面情况。

长江电力成立于2002年,控股股东三峡集团持有62.27%的股份,股权结构稳定。公司通过逐步收购母公司成熟的水电资产,目前拥有长江干流上的三峡、葛洲坝、溪洛渡、向家坝 4 座巨型水电站,是为A股最大的电力上市公司,乃至全球最大的水电上市公司。

01 能源竞争格局与水电业务特点

我国是全球水电资源最丰富的国家,无论是发电量,还是装机容量都是全球水电第一大国。水电在国内也是仅次于火电的第二大能源形式,占比两成左右。

2019年中国各类能源装机/发电量与占比:

数据来源:中电联

水电是技术最成熟、最早进行大规模商业开发的可再生能源,与火电、核电、风电、光伏发电等相比,水电具有如下特点:

1、多电站协作具有内生性增长

“火核风光”电的能源载体只能在单一电站使用,无法进行人工调节。水电的能源载体(水流)可以在流经的每个电站重复利用,如果在同一水系拥有多处电站,通过调节各大坝的水头与入库流量,可实现电站群的优化运行。

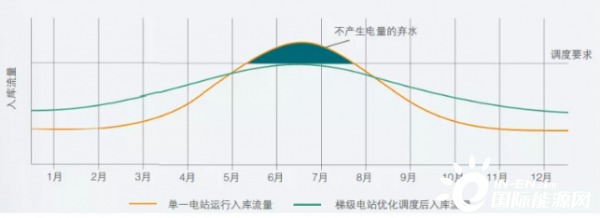

我国降雨主要集中在 6-9 月,丰水期来水量将近枯水期的2倍,水电站的收入主要体现在下半年。通过阶梯式水量调配,提高水能利用率和综合效益最大化,是拥有同流域多电站群的水电公司重要的内生性增长来源。

数据来源:公司公告

2、一次投资,长期收钱

水电站的投资大、建设周期长,还涉及到移民等等事项,比如三峡电站,总投资2000亿,工期17年,这期间只有少许回报。

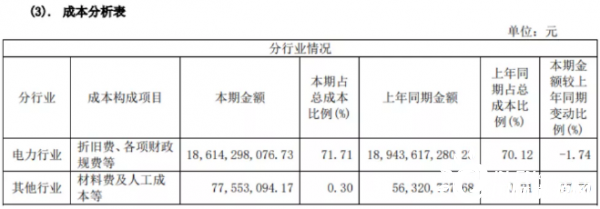

但在机组投产后,成本主要是就是大坝、厂房等固定资产的折旧费用和财政规费,原材料、废料处理等成本基本没有,不会受原料价格波动的影响,所以水电站的利润率很高,拥有稳定且充沛的现金流,是少数几个能做到“现金流水即利润”的行业。

电力龙头公司毛利率情况:

数据来源:公司财报

3、利润创造能力没有充分反映

大坝、厂房等固定资产是以直线法按照45年来计提折旧的,但大坝的实际使用年限约100年,比如美国胡佛大坝从1936年交付,到现在85年了仍在使用。资产折旧与使用年限错配,隐藏了未来的真实利润。

4、护城河无法复制

水电站最大的无形资产就在于选址,风电和太阳能对选址也有一些要求,但是差别没有水电那么大。别说2000亿,就算投个2万亿,也无法在中国再造一个三峡电站,这种不可替代性就是企业最大的护城河。

我国水电资源理论年发电量6.08万亿千瓦时,技术可开发年电量2.47万亿千瓦时。理论装机容量6.94亿千瓦,技术可开发装机5.42亿千瓦。

截至2019年底,我国水电装机容量3.56亿千瓦,占技术可开发量的65.7%,如果算上正在开发与待装机的水电站,开发程度已经很高。例如,目前在建电站中,除白鹤滩和乌东德电站之外,装机500万千万以上水电站增量近乎为零,优质大水电具有较强的稀缺性。

我国十三大水电基地与相关上市公司:

资料来源:国家发改委

02 核心业务板块:水电业王者

长江电力目前拥有三峡(世界最大)、溪洛渡(世界第4)、向家坝(世界第11)、葛洲坝四座大型水电站。

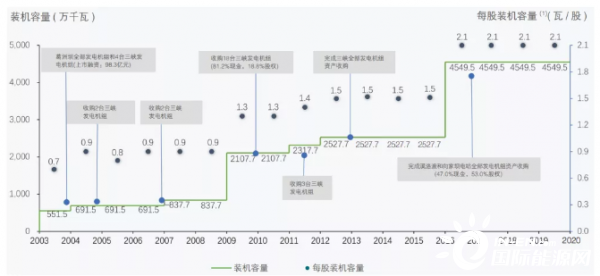

截至2019年底,拥有82台水电机组,装机容量4549.5万千瓦,

占全国水电装机的12%,公司发电量2104.63亿千瓦时,超出设计发电量9.8%,占全国水电发电总量的16.3%。

其中,单机容量70万千瓦及以上级巨型机组58台,占世界投产单机70万千瓦及以上水电机组总数的1/2。

数据来源:公司公告

目前,三峡集团在建白鹤滩(世界第2,2020年投产发电)、乌东德水(世界第7,2021年投产发电),预计待两个大坝资产成熟运营后,由长江电力收购注入上市公司体内。

届时,长江电力将拥有世界12大水电站中的5座,运营管理的70万千瓦及以上水轮发电机组将占世界总数的2/3,在国内运营的水电装机容量占比超过20%。

与其他同类上市公司采用的自主投资、建设、运营发电的方式不同,长江电力采用大坝由三峡集团出资建设,长江电力代管运营,资产成熟后收购的方式。这就导致公司的资产、利润、现金流是以阶梯式的形态成长的,如果看利润年复合增长率,可达17%。

图片来源:公司公告

这种方式的优缺点也很明显。缺点是收购时会产生较高的溢价。优点是有效隔离了建设开发中的一系列风险,规避了长达数年的只有投入而没有回报的情况,否则长江电力的财报也不会如此好看。

毕竟建设期的资金也有时间成本、贷款也要付利息,我认为即便是高溢价收购,对公司与股东来说也是最稳健的选择。

·拥有电站资产群的优势

处于同一流域上下游的电站群,通过梯级水库联合调度,调配季度间水流蓄能,减少各梯级水库的弃水,使汛期发电量平滑至枯水期,以提升发电量。

联合调度减少电站弃水

数据来源:公司公告

通过“四库联调”(溪洛渡-向家坝-三峡-葛洲坝),综合丰枯比(发电量Q3 /Q1)从2012年的3.2下降到2019年2.1,四电站年发电量均超过设计值,合计近200亿千瓦时,相当于每年提升40亿的营收。待“乌、白”电站投产后升级为“六库联调”,预计超发电量再增加100亿千瓦时。

数据来源:公司公告

如下图所示,公司拥有电站的上游和支流还存在30余座水电站。如果想通过技术运营手段,实现发电量与业绩最大化,就需要将上游电站也纳入联合调度序列。

长江流域水电站分布图:

图片来源:公司公告

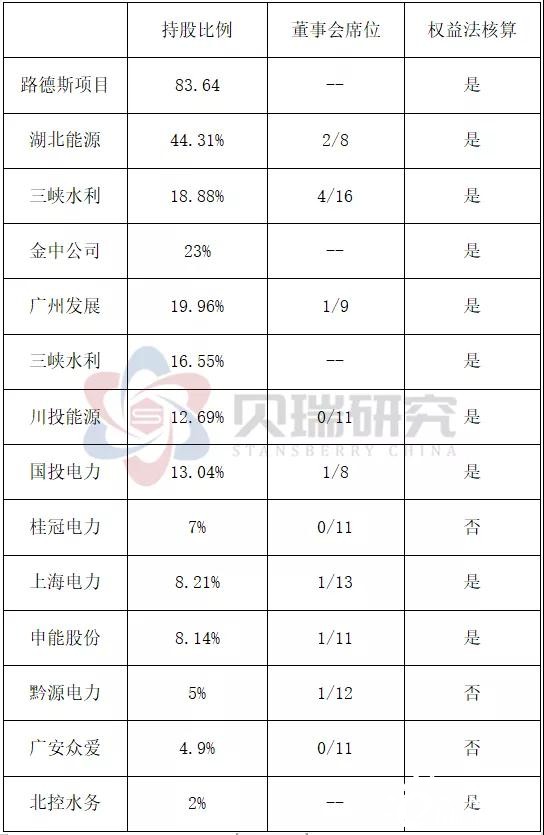

具体的方法就是通过股权投资或进入董事会的方式,增加公司在各电站中的话语权,“一统”长江流域联合调度的江湖,并实现利益共享。目前主要目标是雅砻江、金沙江中游、贵州内流域的水电站。

对长江上游(雅砻江)的水电站整合:对国投电力(控股雅砻江水电52%)、川投能源(参股雅砻江水电48%)持股比例均超过10%,皆为第二大股东,并在国投电力拥有1席董事会席位。

对长江中游(金沙江)的水电整合:取得金中公司23%股权,成为其第二大股东。

远期来看,若长江上游也实现联合调度,预计每年可整体增发电量约400亿千瓦时。

长江上游水电站持股情况:

数据来源:公司年报、公告

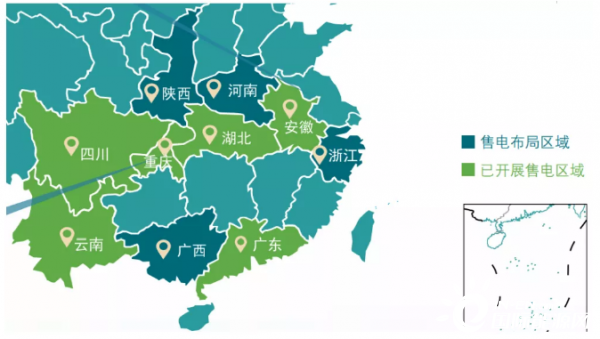

03 产业链拓展:配售电业务

水电站虽然是不可多得现金牛资产,但是也有明显的天花板,长江流域上的可开发电站就那么多,而且白鹤滩电站开发完成后,三峡集团在手大型水电站将全部开发完毕。针对持续成长性不足的问题,就需要在主业的基础上拓展新的业务。

公司依托发电侧的的优势,向下游配售电业务拓展,打造“发电、配电、售电”产业链。

图片来源:公司公告

目前已建和规划的配网面积超220平方公里、35千伏以上等级的变电站45座,配网线路总长3180公里。

三峡水利去年完成资产重组,装入了四家重庆本地的电网公司。作为公司未来发展配售电业务的上市平台,预计待其他地区配售电资产成熟后,也会陆续装入三峡水利。

配售电领域主要对外投资:

数据来源:公司财报

04 现金奶牛有多“奶”

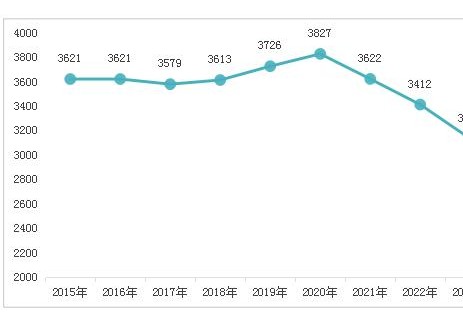

2016年溪洛渡、向家坝资产注入后,公司的经营活动现金流稳定在360-390亿元,自由现金流则稳定在370亿上下,未来“乌白”注入后,自由现金流可再增厚约200亿。水电作为绿色可再生能源受到国家政策保护,受经济波动影响小,预计未来充沛的现金流将会延续。

数据来源:公司公告

公司的净现比常年接近于2,每实现1元的净利润,实际流入近2元的现金。

公司近4年净现比:

数据来源:公司财报

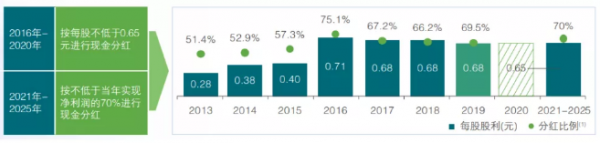

管理层也比较实在,上市以来累计现金分红约1083.6亿元,并将分红政策写入了公司章程。现金分红2016-2020年每股不低于0.65元,2021-2025年不低于当年实际净利润的70%。

数据来源:公司公告

05 投资与扩张

每当公司有充沛的现金流的时,往往就和人一样,有暴发户心态,四处去投资。但是投资是把双刃剑,投好了会所嫩模,投砸了亏钱不说,还会拖累主业,实际中被乱投资拉垮的公司不胜枚举。

图片来源:公司公告

在这一点上,长江电力做的还算是不错,首先是对投资比较克制,利润中的大部分都回馈给了股东。另一点就是投资是围绕主营业务进行的,除了获取投资收益的补充外,更重要的是服务好主业,让主业有更宽的护城河。

截至2020年中期,公司长期股权投资中82.7%是在电力领域,其中综合发电板块占到50.8%,水电板块占到22.5%,配售电板块占到8.4%。

2020H1 长江电力对电力行业公司持股情况:

注:含长江电力一致行动人持股,资料来源:公司财报

在对内投资上,近年来对上市公司的股权增持明显加速。并通过股权增持或派驻董事等方式施加重大影响,将大部分标的纳入权益法核算。

采用权益法核算的好处是可及时、稳定地确认被投资标的业绩,同时不会因被投资标的股价波动而产生公允价值变动损益,对利润表的贡献程度更稳定。但缺点是不以现金分红为前提,利润表与现金收入可能存在背离。

公司的投资收益从2011年的11.2亿增长至2019年的31亿,始终保持在利润总额的10%上下。2020H1实现投资收益22.45亿元,同比增长17.79%,投资收益再创历史同期新高。

数据来源:公司公告

在国际业务上,2016年参与收购BCP Lux海上风电项目,项目总装机容量28.8万千瓦。截至2019年底,累计收到现金回报5,127万欧元。

2019年以35.9亿美元收购秘鲁第一大电力公司路德斯,其配售电业务占秘鲁市场28%,并且拥有10万千瓦已投产的水电资产,以及73.7万千瓦的水电储备项目,2019年净利润1.92 亿美元。

可见,无论是国内投资,还是国外投资,长江电力都是围绕主营业务向外延伸的。

06 写在最后

最后,前段时间我在会员群里看到,有朋友问如何给企业估值,很多时候金融估值模型与其说是工具,不如说更像是一种思维方式,因为很多估值参数是基于假设取值的,市场与企业的情况是随时变化的,可能一个新的财报出来,之前的假设也就不存在了。

但是长江电力成熟的资产性质、稳定的现金流与分红,具有企业估值模型案例中的典型特征,我们下一篇,就以长江电力为案例分析下企业估值模型。