2月9日,中国能源建设和葛洲坝同时发布公告表示,国务院国有资产监督管理委员会下发的《关于中国能源建设股份有限公司吸收合并中国葛洲坝集团股份有限公司有关事项的批复》显示,国资委原则同意中国能建吸收合并葛洲坝的总体方案。

2020年10月28日,葛洲坝发布公告称,中国能源建设拟通过向葛洲坝股东发行A股股票的方式对其换股吸收。交易完成后,中国能源建设将实现A+H股上市,葛洲坝则终止上市,全部资产、负债、业务等由前者承接。

这是国企改革三年行动启程后,首例央企上市公司吸并重组案例。目前,中国能源建设总市值243亿元,葛洲坝总市值315.43亿元(2021年2月19日数据),强强联合之后,中国能源建设实力将更上一层楼。

中国能源建设

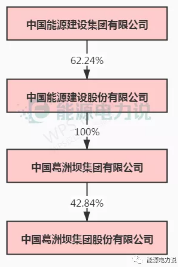

中国能源建设股份有限公司成立于2014年12月19日,是中国能建集团下属子公司,占股高达62.2462%,于2015年12月10日首次公开发行H股在香港联合交易所有限公司主板挂牌上市。

中国能源建设是中国乃至全球最大的电力行业综合解决方案提供商之一,其业务组合包括勘测设计及咨询、工程建设、装备制造、民用爆破及水泥生产以及投资及其他业务。在百万千瓦级超超临界燃煤机组、核电常规岛、洁净煤发电、空冷机组、特高压交直流输变电、海上风电等勘察设计前沿技术领域具有领先优势。

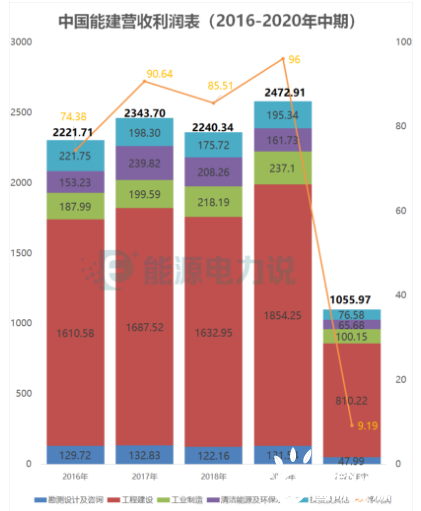

据2020年中期财报显示,2020年上半年营业收入1055.97亿元,同比下降4.04%,净利润9.19亿元,同比下降57.41%。

近五年业绩情况如下:(亿元)

据2021年1月18日公告显示,中国能源建设2020年新签合同额人民币5,778.28亿元,完成年度新签合同计划额的109.13%,同比增长11.04%。其中,国内3,993.02亿元,占比约69.1%,同比增长8.98%;国际1,785.26亿元,占比约30.9%,同比增长15.93%。

葛洲坝

葛洲坝1997年在A股上市,是水电行业第一家上市公司,2007年完成主业资产整体上市,业务涵盖涵盖工程建设、工业制造、投资运营和综合服务等,涉及建筑、环保、投资、房地产、水泥、民爆、 装备制造、金融八大板块。

葛洲坝股权渗透图

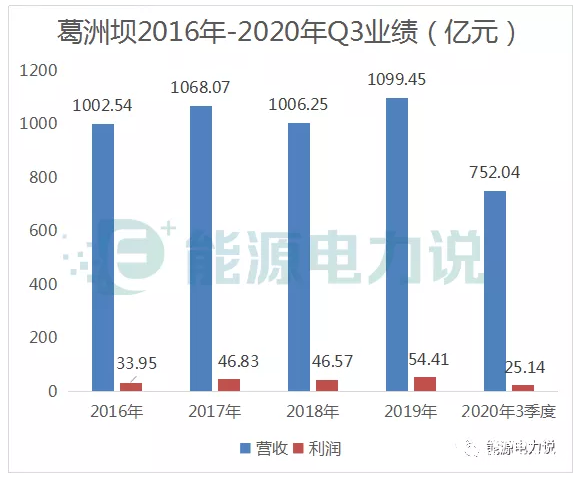

2020年3季度报显示,葛洲坝营业收入752.04亿元,同比增长3.05%,净利润25.14亿元,同比下降21.39%。

近五年业绩情况如下:

据2021年1月19日公告显示,2020年葛洲坝新签合同额人民币2712.17亿元,为年计划新签合同额的104.31%,同比增长7.61%。其中:国内1873.72亿元,占比约69.09%,同比增长9.25%;国际838.45亿元,占比约30.91%,同比增长4.13%。

结语

此次吸收合并后,葛洲坝会被注销法人资格,将彻底告别历史舞台。

中国能源建设和葛洲坝在工程建设和工业制造等方面均有一定的话语权,为了消除潜在同业竞争,重组合并是大势所趋。合并后,中国能源建设主营业务不变,双方将实现资源全面整合,业务协同效应将得到充分释放,进一步提升中国能源建设的规模、综合服务能力。

即将双脚踏进A+H资本市场的中国能源建设,未来业务发展、兼并收购等都将得资本加持。回归A股的中国能源建设,你会买吗?

切换行业

切换行业

正在加载...

正在加载...