硅料

整体

硅料价格跌势已近底部,本周仅致密料成交价微幅下跌,其余则没有太大波动,中国国内菜花料价格落在每公斤75 - 80元人民币、致密料则在每公斤93元人民币上下,且市场价格已全面跌破每公斤100元人民币关卡。海外则因为多数硅片厂仍旧开工率极低,市场价格仍可能有微幅调整。

此价格已跌破不少海外硅料企业或部分二线国内硅料企业的现金成本,故厂商已陆续开始检修或减产计划。

硅片

单晶硅片在六月下旬两大龙头厂接连大幅降价后,价格已来到多数单晶硅片厂家难以继续跟进的程度,且目前与多晶硅片的价差已缩小至每片1元人民币、0.13元美金上下,故预期在近期多晶硅片价格已止稳的情况下,单晶硅片后续大幅下跌的可能性较小。

多晶硅片部分,4-6月与单晶价差拉大而创造出的性价比优势近期已显现,海外多晶需求较热,在多晶硅片开工率依然维持在3-4成的低水平情况下,库存大多已回归正常水位,价格较低的多晶硅片厂家微幅抬价,先前不时听到低于每片2.3元人民币的库存出清破盘价已从市场消失。

电池片

随着630后一线垂直整合大厂减少常规单晶、单晶PERC电池片的采购量,且目前单晶与多晶电池片价差仍大,在组件厂预期后续单晶电池片仍有不少跌价空间的情况下,买气呈观望氛围、实际成交量少,趋使单晶电池片产品持续大幅调降,单晶PERC价格来到国内每瓦1.2 - 1.3元人民币,海外价格则大多落在0.18 – 0.185元美金上下。常规单晶价格则跌至每瓦1.1-1.12元人民币、0.155-0.16元美金。

海外多晶订单随先前多晶产品的高性价比已明显回温,在单晶产品需求较差的情况下,陆续有厂商将单晶产线转换回多晶,且电池片情况同硅片,出现部分订单小幅抬价的情形。但受到单晶产品仍呈快速补跌走势,常规单晶电池片价格已逐渐向多晶靠拢,考虑后续的性价比拉锯,预期短期内多晶电池片价格可能不会出现波动。

组件

世界各地组件价格快速下跌,在630已然结束的情况下,国内大量的组件产能亟欲寻求出海口,不仅拉动没有贸易壁垒的市场价格崩跌,有贸易壁垒的美、欧市场也在拥有东南亚产能的一线大厂为巩固订单的情况下,价格下跌明显,对比六月初价格,过去为高价指标的欧洲市场价格下跌最为剧烈,而目前仍有30%的201税的美国市场也已明显跌价。

展望第三季,由于三季度中国内需仅剩领跑者、扶贫项目支撑,而海外各国大多呈现稳定态势,未能补上中国需求急冻的缺口,三季度的组件价格走势不容乐观。

价格说明

新增之菜花料报价主要使用在多晶长晶,致密料则大多使用在单晶。

PV Infolink现货价格信息中,人民币价格皆为中国内需报价,而美金显示之价格则为非中国地区的海外价格,并非人民币直接换算美金。

PV Infolink的现货价格主参考超过100家厂商之资讯。主要取市场上最常成交的“众数”资料作为均价(并非加权平均值)、但每周根据市场氛围略有微调。

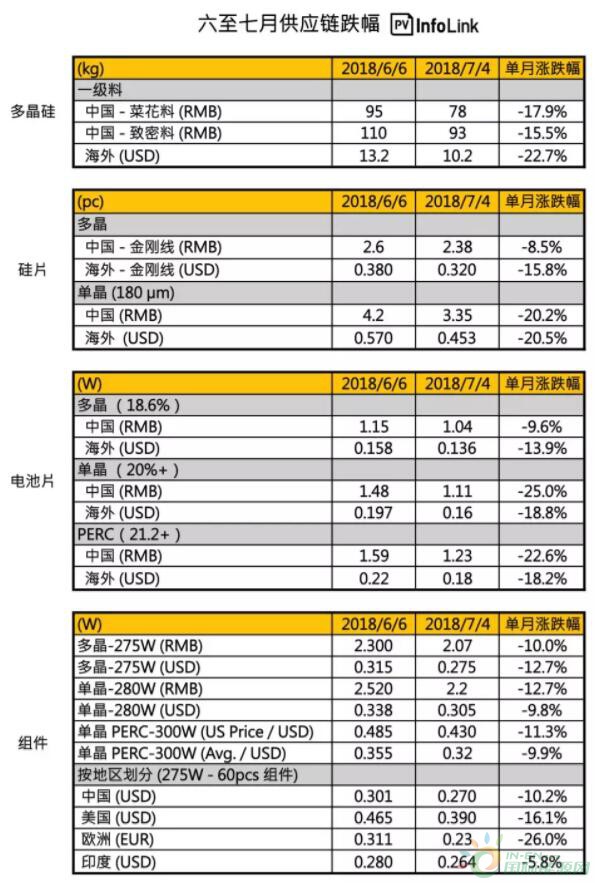

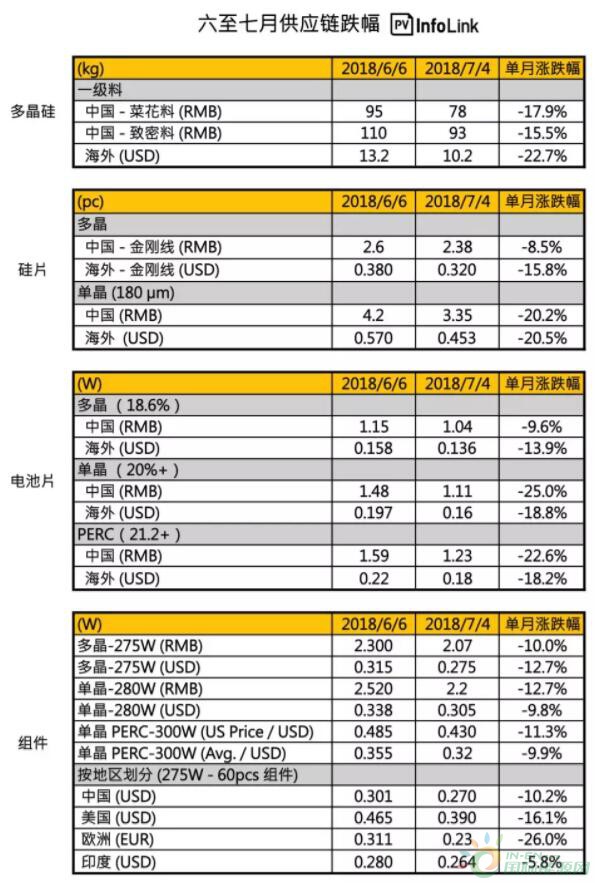

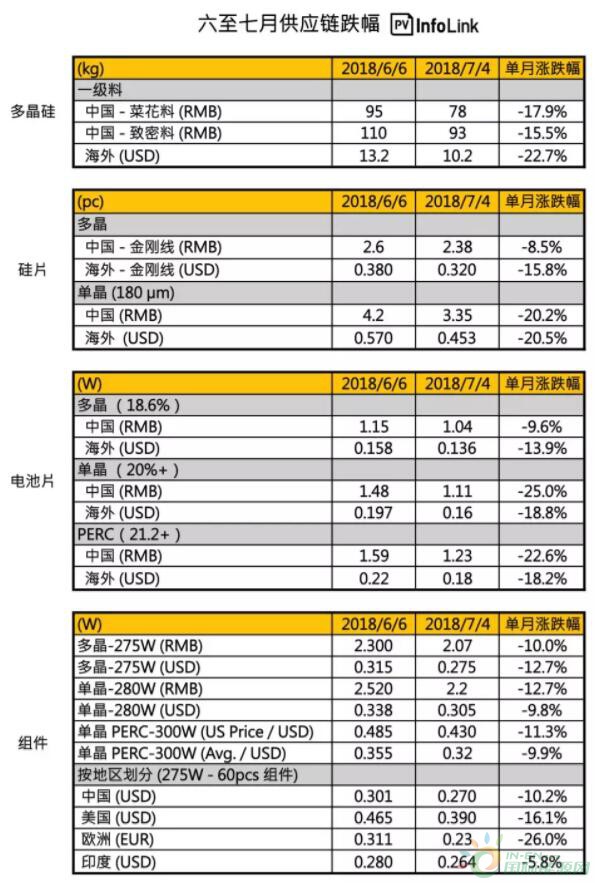

回顾531宣布后开启价格剧跌通道至今,硅料、硅片跌势已渐缓,多晶电池片也随海外需求稳固而价格止稳。PVInfolink整理出六月至七月初跌幅,如下表所示,由于多晶产品在五月期间已提前起跌,故单晶产品在六月下旬至七月初的补跌更加剧烈。另外,由于第三季度全球需求疲软,各地组件均价正继续崩跌。