一、装机过剩导致利用小时承压,但是将在2017年逐步企稳

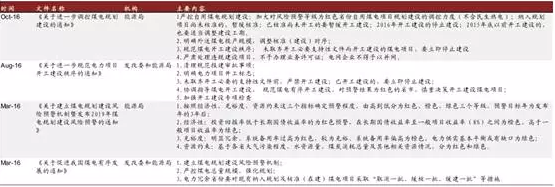

在电力装机过剩的大背景下,预计火电装机的利用小时将在2016~2017年间维持在较低水平(4,200小时),较2015年“十二五”期间平均分布下滑4%/14%。尽管发改委和能源局已于2016年下发各项文件严控煤电装机,但是据了解这些政策主要针对已核准项目,而在建项目所受影响较小。因而基于15年底仍有约150GW在建,并有200GW已核准,预计未来装机仍将维持在较高水平(30GW每年vs.“十二五”期间为53GW)。根据敏感性分析,火电利用率每下降1%,相关火电公司盈利将下滑2~3%。

控制火电装机规模政策

火电利用小时预测

但是短期来看,电力需求经过2015年的低谷期(同比仅增长0.5%),在2016年开始逐步回升(2016年前11月用电量同比增长5%)。此外,2016年上半年由于来水量丰富水电发电量大增(同比增长10%至1,658小时),火电利用小时数因此受到挤压触底(同比下降9%至1,964小时)。2016年3季度开始出现变化,由于电力需求强劲以及水电量疲弱,从9月起火电利用小时数强力反弹(9月、10、11月同比变化分别为7%、6%、-1%)。

由于低基数和厄尔尼诺现象的结束,预计未来火电利用小时数将企稳,甚至在2017年上半年出现反弹。假设2017年上半年水电利用小时数正常化,恢复到历史均值(1,500小时,或较2016年上半年低10%)且电力需求同比维持在5%,预计火电利用小时数或将达到1,968小时(同比持平)。计算火电发电量同比每增加1个百分点,火电利用小时数同比将改善1.3个百分点。

火电利用小时数

水电利用小时数

二、煤价飙升影响短期业绩,但是最差时期已经过去

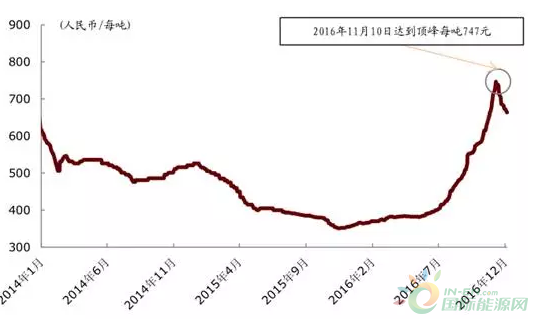

受供给侧改革影响,动力煤价格年初至今飙升了80%,因而带动电厂用煤成本大幅上升。测算煤价每增加1%,将减少2~3%的相关火电公司盈利。在当前煤价下,预计大部分电厂都将处于亏损阶段。

但是煤价在11月触顶后快速回调,至今已累计回调10%,主要因为:1)五大发电集团与大型煤炭企业新签中长期煤炭购销合同,基准价为535元/吨(较当前价格低19%左右);2)煤炭库存天数达到合理水平,约20天左右(接近历史均值);以及3)部分先进产能释放,产量增加。因此,中金煤炭组认为冬季煤价或出现小幅下降,预计2017年煤价或将达到500元/吨(秦皇岛动力煤5,500大卡)的正常水平,分别较2015年和2016年的平均值高27%和7%。

煤价于11月份开始回落(秦皇岛动力煤5,500大卡)

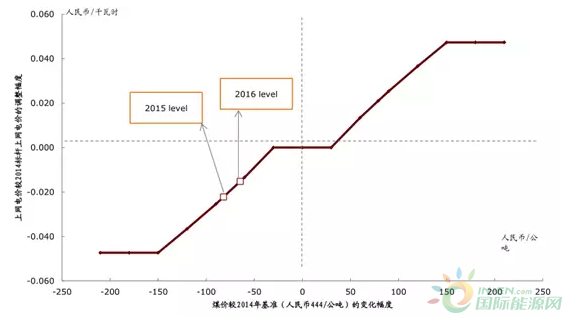

预计2017年的煤电标杆电价上行幅度有限。假设2016年12月的电煤价格指数维持在11月份的水平(522元/吨),2016年全年的电煤价格水平为380元/吨,仅比2015年平均水平高出17元/吨,因而根据煤电联动机制,测算标杆电价将基本持平。

煤电联动机制

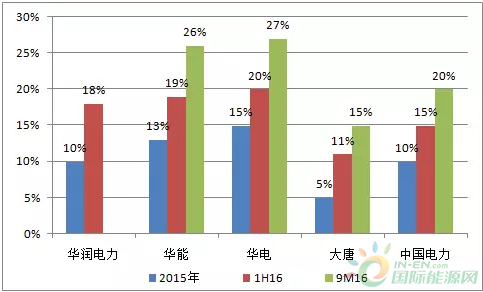

三、市场交易电价折扣或将收窄

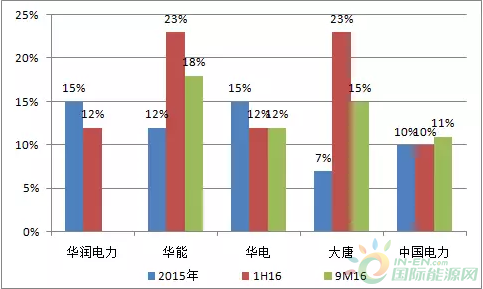

尽管市场电量的占比不断增加(从2015年平均10%增长至2016年前9个月的20%左右),市场交易电价折扣在2016年2季度触顶后在3季度开始回落,主要原因可能在于煤价大幅上涨以及来自水电的竞争减少。看到华能和大唐的电价折扣分别从2016上半年的23%和23%,下降至2016年前9个月的18%和15%。此外,部分火电企业表示2016年3季度新签电力交易合同的电价折扣基本接近于零。

各上市公司直供电份额

各上市公司直供电折让幅度

由于2017年上半年的电力交易合同大部分将在2016年底到2017年初左右签订,预计在高煤价的情况下,这批合同的电价折扣将会下降,或者基本不会增加。因此,考虑潜在的煤价大幅回调,2017年上半年火电企业的利润水平可能超市场预期。

同时,随着市场电价占比逐步提高,电价折扣可能不会像市场预期的那样低,并且根据地方电力情况可能会有所不同。在电力供需平衡的地区(如江西、海南和安徽),电价折扣可能低于电力供过于求的地区(如新疆和甘肃)。

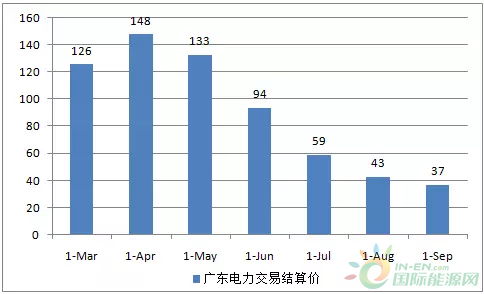

如果市场电量占比达到一定水平,竞价会更加合理,尤其是在煤价极其不确定的情况下。从广东的情况看(从2016年3月开始推行直接电力交易),即使在煤价保持在合理水平时,随着市场电量的增加,电价折扣依然快速下落。

火电电价每增长1%,火电企业的净利润将增长4~6%。

广东月度竞价结算价

四、碳交易市场兴起,绿色证书或将成为威胁,但影响有限

除了因为可再生能源快速增长所造成的利用小时挤压外,认为新兴的碳排放交易市场和绿色证书交易制度将会压制未来火电的盈利。

切换行业

切换行业

正在加载...

正在加载...