长久以来,我国A股市场估值结构不均衡,即部分行业和企业的估值水平与其基本面和社会贡献不相匹配,导致市场对其价值认知存在偏差。国有企业作为国家重要的战略支撑和经济稳定器,在关系国计民生的领域发挥着重要作用,但其在资本市场上的估值水平却长期低于非国企和海外同行。

过去十年的国企改革对央企基本面改善具有显著成效,但央企估值提振有限,背后既有中长期成长性、治理机制、创新能力、激励效率等内生问题,也有投资者结构和信息不对称等外生因素,与国外市场存在本质差异。在此背景下,央企的价值重估势在必行。

为贯彻党的二十大关于建设“中国特色现代资本市场”的精神,证监会主席易会满于2022年11月21日在2022金融街论坛年会首次提出,要“探索建立具有中国特色的估值体系,促进市场资源配置功能更好发挥”。证监会2023年工作会议再次指出,逐步完善适应不同类型企业的估值定价逻辑和具有中国特色的估值体系,更好发挥资本市场的资源配置功能。

中国特色估值体系区别于传统估值体系,构建“中特估”需要充分符合我国目前的国情,使其更好地服务实体经济、国家战略、高质量发展。因此,“中特估”的着力点包括:第一,不一定要用国外股市的标准来衡量,打破唯利润导向的单一价值取向,加入社会责任以及公共性的考虑;第二,对于具有产业链引领、技术攻关排头兵与支柱功能的央企给予更好的估值定价体系;第三,创造有利于服务国家转型升级、产业链攻坚克难相关的专精特新企业更好的估值环境,推进资本市场长效机制建设,优化投资者结构,引导更多中长期资金入市。

自2022年底以来,在全球经济增速放缓、资本市场波动加剧的大背景下,随着“中国特色估值体系”(以下简称“中特估”)概念的提出和各项央企国企改革措施的逐步落地,处于估值洼地的央企板块逐渐成为领涨A股市场的热门板块,国防军工、石油石化、银行金融等行业的央企大幅上涨。电力行业也有望迎来“中特估”,成为又一投资主线。电力企业应该如何抓住“中特估”的契机,提升公司估值?

对电力央企的影响

今年一季度以来,“中特估”概念股成为A股主线,政策加持和市场潜力大是主要原因:

在政策层面,新阶段国企改革重点之一是促进资本市场和央企高质量发展良性互动。2023年4月27日,国务院国资委印发《关于开展对标世界一流企业价值创造行动的通知》,强调推动国有企业完善价值创造体系。从央企的考核指标来看,“一利五率”成为中央企业核心竞争力的重要抓手,“一增一稳四提升”年度经营目标是企业估值提升的重要支撑。随着“中国特色国有企业现代公司治理”和“中国特色估值体系”的提出,央企旗下上市公司与资本市场形成合力,从上市公司质量提升与市场价值共识引导两方面,共同推动央企提升其内在价值和市场认可度,估值回归合理水平。

在经济层面,我国资本市场在经济转型下的内在需求持续扩大。作为现代产业链“链长”,央企积极致力于科技创新推动高质量发展,存在市场融资需求。从宏观来看,在国内经济弱复苏与海外衰退预期的交织挑战环境下,相比于成长类资产,股息稳定和估值较低的资产更受市场的青睐。在深入推进新一轮国企改革背景下,企业经营效益和活力有望增强,将助推相关行业基本面和企业盈利改善,带动估值修复。

目前“中特估”集中于金融、煤炭、军工、石油石化板块。随着“中特估”向大金融方向扩散,“中特估”短期有望向电力行业扩散。截至5月,传媒、建筑、电力及公用事业行业金股增配较多;中长期来看,电力板块处于历史低估位置,叠加火电盈利修复和新能源装机规模扩张,以及电力市场建设进一步完善等利好,有望迎来价值重估。

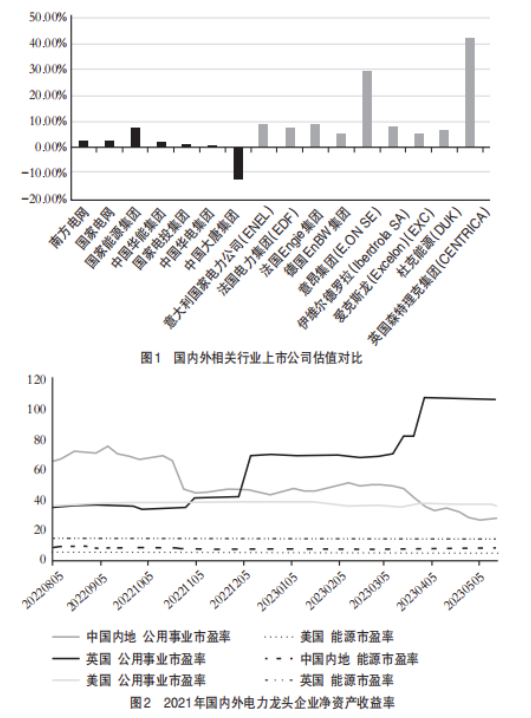

当前,我国电力行业上市公司估值低于境外可比公司(见图1),行政管制、净资产回报率、以及新能源领域业务布局较少可能是电力央企估值压制的主要原因。具体包括:(1)行政管制影响盈利。我国电力行业实行行政许可制,准入门槛较高,国内电力价格未完全实现市场化,需结合国际国内电煤价格进行实时调整和管制。(2)净资产回报率低.中国电力行业龙头公司整体净资产回报率低于海外的行业龙头(见图2)。(3)国内电力企业对新能源领域布局占自身业务的比重仍相对较低,传统业务难以获得较高的估值。

能成为资本市场的长期投资主线。

电力央企有望抓住机遇

第一,持续提升电力央企经营业绩和发展质量,提高核心竞争力和价值创造能力。“打铁还需自身硬”。当前,电力央企净资产回报率低,资产周转率回落,同时资产负债率层面也有优化空间,通过瞄准国务院国资委“一利五率”考核指标,挖掘企业新增长点,提升资产利用效率和合理进行资产扩张,同时优化资本结构,提升盈利能力,保持现金流良好态势,加快建设世界一流企业。

第二,加大服务国家重大战略、履行社会责任、贯彻新发展理念,并引导资本市场关注上市公司多维度和中长期价值创造。电力央企要持续将服务国家重大战略作为重要目标,发挥央企在人才储备、技术基础、现代化管理、产业链“链长”的关键作用,争取在关键技术领域有较强的竞争力或取得一定突破,在潜在成长空间较大的细分领域成为全球领军者。同时,建议参考国务院国资委提高央企控股上市公司质量行动方案,考虑探索构建以价值实现为驱动的上市公司绩效评价体系。

第三,强化市值管理,重视股东回报,积极同资本市场沟通交流,提升信息披露质量,改善投资者认知。电力央企业务经营较为稳健,但分红比例较低。完善利润分配机制,适度提升分红水平和回购股票,利好股东投资回报,有利于提高公司投资吸引力。加强投资者关系管理,充分披露投资者关注的信息,加强关于公司特色战略规划、ESG方面的宣传。同时,优化公司治理结构,推进中国特色国有企业现代公司治理,如完善控股股东管理边界、独立董事制度等,提升投资者信心。

第四,加强资本运作,实现动态优化,抓紧机遇推动优质资产上市,积极培育孵化上市梯队。“中特估”重点关注国家战略的潜在机遇,如绿色发展与“双碳”目标、数字经济和产业链安全等领域可能受益。电力央企可以抓住“中特估”机遇,通过在新型储能、数字电网等优势业务分拆上市,向市场释放公司经营的积极信号,打造资本市场优质标的。

切换行业

切换行业

正在加载...

正在加载...