国际能源网/光伏头条获悉,近日,中国能建、葛洲坝重组合并最新进展正式公布!

公告称,中国能建拟通过向葛洲坝除葛洲坝集团以外的股东发行A股股票的方式换股吸收合并葛洲坝,合并完成后,葛洲坝将终止上市,接收方将承继及承接葛洲坝的全部资产、负债、业务、合同、资质、人员及其他一切权利与义务,葛洲坝最终将注销法人资格。

同时,中国能建因本次合并所发行的A股股票将申请在上交所主板上市流通,并作为存续公司将实现A+H 两地上市,可以同时在H股市场和A股市场开展资本运作活动。

公告还显示,本次中国能建换股合并葛洲坝的换股比例为1:4.4242。其中,综合考虑股票价格波动的风险并对葛洲坝换股股东进行风险补偿,葛洲坝换股价格以定价基准日前20个交易日的均价6.04元/股为基准,给予45%的溢价率,即8.76元/股。中国能建A股发行价格为1.98元/股。截至定价基准日,葛洲坝总股本为46.05亿股。

中国能建吸收合并葛洲坝背景

据了解,中国能建集团是经国务院批准、国务院国资委直接管理的特大型能源建设集团,成立于2011年9月29日,于2015年在中国香港上市。中国能建集团由中国葛洲坝集团有限公司(下称葛洲坝集团)、中国电力工程顾问集团有限公司等所属的15个省(市、区)的电力勘察设计、施工和维造企业组成,主营业务涵盖能源电力、水利水务、铁路公路、港口航道、市政工程、城市轨道等领域。

公开资料显示,中国能建承担了我国90%以上的电力勘测、设计、科研和行业标准制定任务,是中国乃至世界最具竞争力的电力和能源规划研究、勘测设计企业。“世界水电建设第一品牌”三峡工程,正是由中国能建负责承建,2020年其在世界五百强中排名第353位。

天眼查APP显示,葛洲坝的直接控股股东为葛洲坝集团,后者是中国能建的全资子公司。葛洲坝的主营业务覆盖建筑、环保、房地产、水泥、公路、装备制造等。

另据公开资料显示,早在2020年10月14日,中国能建就发布公告称,公司正筹划发行股份的内幕消息,该事项可能构成公司及附属公司葛洲坝的重大资产重组。

随后,葛洲坝2020年10月28日发布公告称,本次换股吸收合并后,中国能源建设主营业务未变,中国能源建设和葛洲坝将实现资源全面整合,消除潜在同业竞争,业务协同效应将得到充分释放。合并后存续公司的综合服务能力将进一步提升。重组完成后,中国能源建设集团将回A完成整体上市,成为A+H上市公司,葛洲坝将终止上市。

直至2021年2月9日,中国能源建设和葛洲坝同时发布公告表示,国务院国有资产监督管理委员会下发的《关于中国能源建设股份有限公司吸收合并中国葛洲坝集团股份有限公司有关事项的批复》显示,原则同意中国能建吸收合并葛洲坝的总体方案。

如今,中国能建、葛洲坝重组方案已通过了双方董事会审议,两家千亿营收上市公司的重组并购按下了加速键!

“千亿级”企业为何要换股吸收合并?

资料查询,中国葛洲坝集团有限公司原来是一家独立的建筑央企,和中国中铁、中国铁建一样直接隶属于国务院国资委管理,那时还没有中国能建。

葛洲坝在1997年A股上市,是水电行业第一家上市公司,2007年完成主业资产整体上市。其主营业务覆盖建筑、环保、房地产、水泥、公路、装备制造等。

2011年9月,在组建中国能源建设集团有限公司时,中国葛洲坝集团公司被划入中国能建,成为中国能建的全资子公司。

而葛洲坝股份是葛洲坝集团的业务主体,因此属于是葛洲坝整体上市。作为组织架构,在组建中国能建以后,葛洲坝集团、葛洲坝股份都继续独立存在。后来,中国能源建设集团有限公司于2014年12月19日发起成立中国能源建设股份有限公司,并于2015年12月10日在香港H股上市。

于是,中国能建就出现了比较复杂的股权架构,股权链条也比较长,管理相对复杂,不利于中国能建充分利用A股市场来进行资本运作。因此,中国能建决定对葛洲坝实施资产重组,进行换股吸收合并。

此外,根据最新据2020年年报显示,中国能源建设营业收入2703.27亿元,同比增长9.32%,实现净利润86.92亿元,同比下降9.46%。葛洲坝实现营业收入1126.11亿元,同比增长2.42%,实现净利润42.82亿元,同比下降21.31%。

合并带来的影响

本次交易完成后,中国能建将通过接收方葛洲坝集团承继及承接葛洲坝的全部资产、负债、业务、合同、资质、人员及其他一切权利与义务。双方将通过资产、人员、品牌、管理等各个要素的深度整合,进一步增强核心竞争力和行业影响力,提升存续公司的综合服务能力。

同时,本次合并对于中国能建,有利于消除潜在同业竞争和关联交易,更有效地发挥全产业链优势,促使中国能源建设在勘测设计、装备制造、运维检修等环节的业务组织与资源,将可与葛洲坝的国际经营、施工承包、投资运营等环节的业务组织与资源更有效地融合,有助于提高资源配置效率和业务协同能力,真正实现产业链纵向一体化,发挥全产业链服务作用和价值链整合优势。

公告显示,通过本次换股吸收合并,还有利于中国能源建设进一步优化资源配置,提升管理效率,增强公司盈利能力。也有利于中国能建旗下的水泥、民爆、高速公路投资运营、水务等业务实施更加有效的支持,促进中国能建业务长足发展,为公司转型发展提供强劲动力。

结语

整合后的中国能建,无疑将给投资者提供更广阔的想象空间。可以预见,合并葛洲坝完成后,拥有了A股+H股双轮驱动的中国能建,一方面可以将自身融资能力提升不止一倍;另一方面也将在一定程度上弥补自身在国内市场知名度不高的短板,拓宽未来发展之路。

更重要的意义在于,作为国企改革三年行动的排头兵,中国能建合并葛洲坝,迈出了国企改革与发展的坚实一步。此次合并,对融资渠道的渴求应当只是诱因,而深层次的目的,是消除潜在的同业竞争风险,通过内部整合为品牌鎏金,在全面提升自身竞争力之后,出海谋求更大的发展。

附本次交易前后股本结构、主要财务指标及每股收益情况表

本次交易前后,中国能源建设股本结构如下所示:

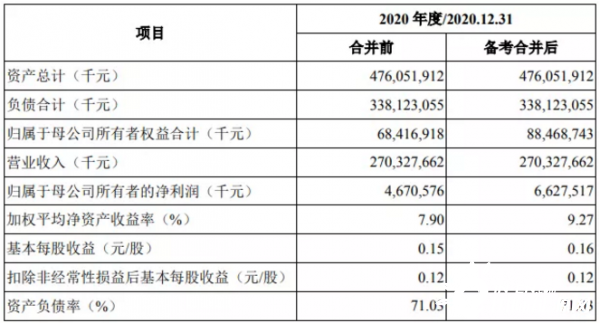

中国能建本次换股吸收合并前后主要财务指标如下:

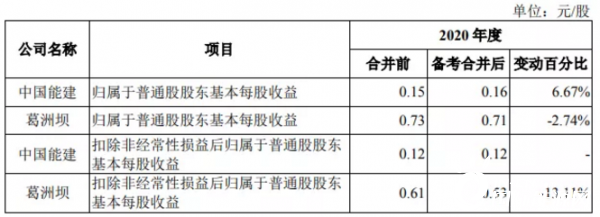

本次换股吸收合并完成后,中国能建及葛洲坝扣除非经常性损益前后的每股收益情况如下: