为全面、客观反映电力行业2018年度发展与改革情况,服务电力行业企业科学发展,6月14日,中国电力企业联合会(以下简称“中电联”)在北京召开新闻发布会,发布《中国电力行业年度发展报告2019》(简称“《行业发展报告2019》”)。

《中国电力行业年度发展报告》首发于2006年,由中电联充分利用电力行业统计与调查职能优势,并以企业和相关机构提供的资料为补充,按年度组织编制,是电力行业首份年度发展报告,也是首部综合反映行业发展和改革总体情况的正式出版物,至今已连续出版14年,形成了自身独有的风格和鲜明的特色,受到各级政府、电力行业企业和社会各界的广泛关注,具有较大的影响力和较高的参考价值,成为中电联服务会员单位和社会各界的重要载体,成为电力从业人员和所有关心电力事业的读者了解中国电力发展情况的重要参考资料。

《行业发展报告2019》共12章,通过深入分析和图文并貌的展现形式,全面反映2018年电力行业发展、改革与市场建设、投资与建设、生产与供应、消费与供需、安全与可靠性、绿色发展、科技与信息化、电力标准化、企业发展与经营、国际交流合作领域的发展趋势与特点,突出行业发展成绩,提出行业发展存在的主要问题,并进行了适度展望。《行业发展报告2019》附录列出了2018年电力行业大事记、电价、

电力生产建设、大型电力企业发展经营等相关数据信息。

《行业发展报告2019》指出,2018年,在以习近平同志为核心的党中央坚强领导下,电力行业以习近平新时代中国特色社会主义思想为指导,坚决落实党中央、国务院决策部署和“四个革命、一个合作”能源安全新战略,按照高质量发展的根本要求,加大电力结构调整力度,继续加快

清洁能源发展,促进跨区跨省送电,推进清洁能源大范围优化配置,推进终端能源电气化利用水平;深化电力体制改革,大力推进电力市场建设,推动电力科技创新;进一步加强绿色发展,积极应对气候变化;不断扩大“一带一路”电力国际合作,持续构建清洁低碳、安全高效的现代能源体系。2018年,电力行业发展呈现九大特征。

一是电力供应能力持续增强,结构进一步优化。

发电供应能力持续增强。2018年,全国发电新增生产能力(正式投产)12785万千瓦,比上年少投产234万千瓦。其中,水电859万千瓦(其中,抽水蓄能新增130万千瓦),为2003年以来水电新投产最少的一年;火电4380万千瓦(其中,煤电3056万千瓦,气电884万千瓦),比上年减少73万千瓦(其中,煤电比上年减少448万千瓦,气电比上年增加313万千瓦),已连续四年减少;核电884万千瓦,创核电年投产新高;并网风电和太阳能发电2127万千瓦和4525万千瓦,分别比上年多投产407万千瓦和少投产815万千瓦,其合计新增占全国新增装机容量的52.0%。截至2018年年底,全国全口径发电装机容量190012万千瓦,比上年增长6.5%,增速比上年回落1.2个百分点。其中,水电35259万千瓦(含抽水蓄能发电2999万千瓦,比上年增长4.5%),比上年增长2.6%;火电114408万千瓦(含煤电100835万千瓦,比上年增长2.3%),比上年增长3.1%;核电4466万千瓦,比上年增长24.7%;并网风电18427万千瓦,比上年增长12.4%;并网太阳能发电17433万千瓦,比上年增长33.7%。全国人均装机1.36千瓦/人,比上年增加0.08千瓦/人,连续多年居世界平均水平。发电装机结构进一步优化,全国非化石能源发电装机容量77551万千瓦,占全国发电总装机容量的40.8%,比上年提高2.1个百分点;新能源发电装机合计35860万千瓦,占比18.9%。单机100万千瓦级火电机组达到113台,60万千瓦及以上火电机组容量占比达到44.7%。

电网规模有所增加。2018年,全年新增交流110千伏及以上输电线路长度和变电设备容量56973千米和31024万千伏安,分别比上年下降1.9%和4.8%;由于国家大气污染防治行动计划重点输电通道已陆续投产,新增直流输电线路和换流容量分别为3325千米和3200万千瓦,比上年分别下降61.3%和59.5%。截至2018年年底,全国电网35千伏及以上输电线路回路长度189万千米,比上年增长3.7%。其中,220千伏及以上输电线路回路长度73万千米,比上年增长7.0%。全国电网35千伏及以上变电设备容量70亿千伏安,比上年增长5.4%。其中,220千伏及以上变电设备容量43亿千伏安,比上年增长6.0%。2018年,全国共投产2条直流跨区特高压线路,新增跨区输电能力1500万千瓦。截至2018年年底,全国跨区输电能力达到13615万千瓦,其中,交直流联网跨区输电能力12281万千瓦;跨区点对网送电能力1334万千瓦。

电力投资回落。2018年,全国主要发电企业1电源工程建设完成投资2787亿元,比上年下降3.9%,下降幅度同比上年收窄。其中,水电700亿元,比上年增长12.7%(其中,抽水蓄能162亿元,比上年增长14.0%,是历年来投资额最大);核电447亿元,比上年下降1.6%;风电646亿元,比上年下降5.2%,已连续三年下降;太阳能发电207亿元,比上年下降27.4%。火电投资786亿元,比上年下降8.3%,为2004年来投资额最小,其中,燃煤发电644亿元,比上年下降8.8%,占电源投资的23.1%,与上年基本持平,燃气发电投资142亿元,与上年基本持平。全国电网工程建设完成投资5340亿元,与去年基本持平。其中,直流工程520亿元,比上年下降39.4%,占电网工程总投资的9.7%;交流工程4600亿元,比上年增长7.6%。配电网投资额较快增长,全年完成配电网投资3023亿元,比上年增长6.4%。

二是电力生产较快增长,生产运行安全可靠。

非化石能源发电量加快增长。全国全口径发电量69947亿千瓦时,比上年增长8.4%,增速比上年提高1.9个百分点。其中,水电发电量12321亿千瓦时,比上年增长3.1%;火电发电量49249亿千瓦时,比上年增长7.3%,其中,煤电发电量44829亿千瓦时,比上年增长7.3%;核电发电量2950亿千瓦时,比上年增长18.9%;并网风电发电量3658亿千瓦时,比上年增长20.1%;太阳能发电量1769亿千瓦时,比上年增长50.2%。2018年,全国非化石能源发电量21634亿千瓦时,比上年增长11.1%,占全口径发电量的比重为30.9%,比上年提高0.8个百分点,对全国发电量增长的贡献率为40.0%;新能源发电量增长28.5%,对全国发电量增长的贡献率达到22.2%。

全年发电用煤价格高位波动。2018年电煤供应量前紧后缓、总体平衡,全年发电用煤价格在波动中前高后稳。根据中电联电煤采购价格指数CECI显示,2018年全年5500大卡现货成交价格波动范围为560-752元/吨、综合价波动范围为571-635元/吨,平均综合价均超过国家规定的绿色区间上限,国内煤电企业电煤采购成本居高不下。

弃风弃光问题继续得到改善。2018年,在各级政府和全行业协同努力下,新能源发电消纳进一步改善。全年全国弃风电量277亿千瓦时,平均弃风率7%,比上年下降5个百分点;全国弃光电量54.9亿千瓦时,平均弃光率3%,比上年下降2.8个百分点。

并网风电设备利用小时创2013年来最高。受电力消费较高增速和部分流域来水较少影响,火电、核电与新能源发电利用小时同比提高较多。其中,火电4378小时,比上年提高159小时(燃煤发电4495小时,比上年提高183小时;燃气发电2767小时,比上年提高6小时);核电7543小时,比上年提高454小时;并网风电2103小时,比上年提高155小时,为2013年以来最高;太阳能发电1230小时,比上年提高25小时;水电3607小时,比上年提高10小时。

电力生产运行安全可靠。2018年,全国未发生较大以上电力人身伤亡事故,未发生电力系统水电站大坝垮坝、漫坝以及对社会造成重大影响的安全事件。电力可靠性主要指标总体保持在较高水平。其中,4万千瓦及以上水电机组以及10万千瓦及以上煤电机组、燃气轮机组、核电机组的等效可用系数分别为92.30%、92.26%、92.47%、91.84%。除核电机组的等效可用系数提高0.74个百分点外,其他分别比上年下降0.25个、0.5个和0.13个百分点。架空线路、变压器、断路器三类主要输变电设施的可用系数分别为99.328%、99.741%、99.908%,均低于上年。直流输电系统合计能量可用率、能量利用率分别为92.15%、44.11%,分别比上年下降3.20个和10.31个百分点;总计强迫停运35次,比上年增加2次。全国10(6、20)千伏供电系统用户平均供电可靠率为99.820%,比上年提高0.006个百分点;用户平均停电时间15.75小时/户,比上年减少0.52小时/户;用户平均停电频率3.28次/户,与上年持平。

三是全社会用电较快增长,电力供需总体平衡。

全社会用电较快增长。在宏观经济运行总体平稳、服务业和高新技术及装备制造业较快发展、冬季寒潮和夏季高温、电能替代快速推广、城农网改造升级释放电力需求等因素综合影响下,全社会用电实现较快增长。2018年,全国全社会用电量69002亿千瓦时,比上年增长8.4%,为2012年以来最高增速,增速比上年提高1.8个百分点。其中,第一、第二、第三产业和城乡居民用电量分别比上年增长9.0%、7.1%、12.9%和10.3%。第二产业用电量依然是拉动全社会用电量增长的主力,拉动5.0个百分点,比上年提高1.1个百分点;第三产业和城乡居民生活用电量继续保持快速增长,对全社会用电量增长的拉动力分别比上年提高0.5和0.4个百分点。

电能替代快速推广。2018年,全年累计完成替代电量1557.6亿千瓦时,比上年增长21.1%。其中,全国工(农)业生产制造领域完成替代电量968.0亿千瓦时,约占总替代电量的62.2%;居民取暖、交通运输、能源生产供应与消费等领域电能替代也在快速推广,替代电量逐年提高。

电力终端新业态正在培育。综合能源、电力系统储能与电动汽车充电等电力终端新业态在技术和商业化应用方面得到较快发展。截至2018年年底,国家能源局公布的首批55个“互联网+”智慧能源(能源互联网)示范项目、23个多能互补集成优化示范工程项目和28个新能源微电网示范项目,正在试点实践。

电力需求侧管理进一步深化。2018年,各级政府部门、行业协会、电力企业深化电力需求侧管理。各地通过积极探索、实施需求侧响应,最大削减高峰电力1245万千瓦。电网企业实施送变电系统节电和推动社会各领域企业节电等措施,全年合计完成节约电量163亿千瓦时,节约电力431万千瓦。

电力供需形势总体平衡。2018年,全国电力供需形势从前两年的总体宽松转为总体平衡。其中,东北和西北区域电力供应能力富余;华北、华东、华中和南方区域电力供需总体平衡;部分地区受年初大范围雨雪天气、夏季持续高温天气、部分时段燃料供应偏紧等因素影响,局部时段电力供需平衡偏紧。

四是电力绿色发展水平不断提高,节能减排取得新成绩。

资源节约水平继续提升。2018年,全国6000千瓦及以上火电厂平均供电标准煤耗307.6克/千瓦时,比上年下降1.8克/千瓦时,煤电机组供电煤耗继续保持世界先进;厂用电率4.70%,比上年下降0.10个百分点(其中,水电0.26%,比上年下降0.01个百分点;火电5.81%,比上年下降0.23个百分点)。全国线损率6.21%,比上年下降0.27个百分点。全国火电厂单位发电量耗水量1.23千克/千瓦时,比上年下降0.02千克/千瓦时;粉煤灰、脱硫石膏综合利用率分别为71%、74%,均比上年下降1个百分点,综合利用量持续提高。

污染物排放进一步降低。2018年,全国电力烟尘、二氧化硫、氮氧化物排放量分别约为21万吨、99万吨、96万吨,分别比上年下降约为19.2%、17.5%、15.8%;每千瓦时火电发电量烟尘、二氧化硫、氮氧化物排放量约为0.04克、0.20克、0.19克,分别比上年下降0.02克、0.06克、0.06克。火电单位发电量废水排放量为0.06千克/千瓦时,与上年持平。截至2018年年底,达到超低排放限值的煤电机组约8.1亿千瓦,约占全国煤电总装机容量80%;东、中部地区基本实现超低排放改造,河南、安徽、甘肃等省份提前完成超低排放改造目标。

碳排放强度持续降低。2018年,全国单位火电发电量二氧化碳排放约为841克/千瓦时,比2005年下降19.4%;单位发电量二氧化碳排放约为592克/千瓦时,比2005年下降30.1%。以2005年为基准年,2006-2018年,通过发展非化石能源、降低供电煤耗和线损率等措施,电力行业累计减少二氧化碳排放约136.8亿吨,有效减缓了电力二氧化碳排放总量的增长。其中,供电煤耗降低对电力行业二氧化碳减排贡献率为44%,非化石能源发展贡献率为54%。

五是科技创新取得新进展,电力建设与运行技术水平持续提升。

2018年电力行业的科技创新,有力地推动了行业科技进步,践行了国家绿色发展战略,显示了具有自主知识产权核心技术的国际竞争力。水电领域,解决了特高拱坝工程安全风险防控技术难题,创造了高坝通航的水力式升船机技术中国品牌,掌握了世界领先的百万千瓦巨型水轮发电机组制造技术。火电领域,完成热电解耦的汽轮机冷端近零损失供热关键技术研究及应用,天然气分布式能源系统、IGCC的燃烧前CO2捕集技术等取得了具有自主知识产权的核心技术。核电领域,掌握了第四代核电高温气冷堆蒸汽发生器制造技术;新能源发电领域,依托上海东海大桥海上风电示范工程建成我国首座大型海上风电场,在太阳能光热发电技术、新型高效太阳能电池技术研究方面取得重要进展。电网领域,攻克了复杂电网自动电压控制的世界性难题,发明了电网大范围山火灾害带电防治关键技术,创新了电网可控融冰关键技术,全面攻克±1000千伏特高压直流输电等关键核心技术,成功研制世界首套特高压GIL设备并实现批量生产。

六是标准化工作扎实推进,标准国际化取得新进展。

标准制修订步伐进一步加快。经批准,全年发布电力相关标准共492项。其中,国家标准49项,行业标准323项,行业标准英文版46项,中电联标准74项。

电动汽车充电设施标准国际影响力进一步提升。中电联与日本电动汽车用快速充电器协会签署电动汽车充电设施领域技术和标准合作谅解备忘录,启动中日双方在电动汽车充电设施领域的合作;中电联牵头编制的《电动汽车充电漫游信息交互系列国际标准第一部分:通用要求》(IEC 63119-1)首次上升为国际标准。

七是电力改革继续推进,电力市场加快建设。

完成首个周期的输配电价核定。2018年,在建立起覆盖省级电网、区域电网、跨省跨区输电工程、地方电网、增量配电网的全环节输配电价格监管制度框架基础上,华北、东北、华东、华中、西北五大区域电网首个周期的两部制输配电价和24条跨省跨区专项工程输电价格陆续核定完毕,累计核减电网企业准许收入约600亿元,促进了跨省跨区电力交易。历时4年的首个周期输配电定价成本监审完毕。

超额完成一般工商业电价下降10%任务。各方积极贯彻中央关于供给侧改革的精神,具体落实全年全国降低一般工商业电价10%的目标。通过中央财政降低国家重大水利工程建设基金征收标准、释放减税红利,电网企业推进区域电网和跨区跨省专项输电价改革、灵活实施两部制电价,地方政府多渠道自筹等十项降价清费措施,分四批合计降低用户用电成本1257.91亿元,平均降低0.0789元/千瓦时,全国平均降幅达到10.11%。

不断完善增量配电业务改革试点各项政策。通过组织督导调研,梳理前三批增量配电试点项目落地存在的问题,国家发展改革委和国家能源局陆续出台了电力业务许可、配电区域划分等方面的政策文件,加快了增量配电试点有序落地进程,同时,部署了第四批试点项目申报工作。

市场交易电量比重大幅提高。2018年,全国各地市场主体参与市场的数量进一步扩大,煤炭、钢铁、有色、建材四个行业电力用户用电计划放开,全国电力市场交易电量规模再上新台阶。全年合计交易电量220654亿千瓦时,比上年增长26.5%。市场交易电量分别占全社会用电量和电网企业销售电量比重的30.2%和37.1%,比上年分别提高4.3个百分点和5个百分点。

电力现货市场建设试点稳妥推进。按照国家发展改革委、国家能源局加快推进电力现货试点工作要求,2018年8月,南方(以广东起步)电力现货市场启动试运行,成为全国首个投入试运行的电力现货市场。为推动电力现货市场建设试点尽快取得实质性突破,国家发展改革委、能源局建立了对8个试点的联系协调机制,甘肃、山西电力现货市场于12月启动试运行。

八是电力企业资产总额增速回落,负债率同比降低。

资产总额增速降低。根据国家统计局统计,截至2018年年底,全国规模以上电力企业资产总额140408亿元,比上年增长2.7%,增速比上年下降1.8个百分点。其中,电力供应企业资产总额比上年增长4.2%;发电企业资产总额比上年增长1.5%(其中,火电企业资产总额比上年下降1.8%)。

企业负债率下降。规模以上电力企业资产负债率60.2%,比上年下降1.1个百分点。其中,电力供应企业资产负债率比上年下降1.6个百分点,发电企业资产负债率比上年下降0.6个百分点。发电企业资产负债率降低主要是太阳能发电、风电、水电、核电企业资产负债率分别下降1.5、1.4、1.3和0.9个百分点,火电企业资产负债率与上年持平。

电力供应企业利润下降。规模以上电力企业利润总额3231亿元,比上年增长3.1%。其中,电力供应企业贯彻落实2018年政府工作报告中提出的一般工商业电价平均降低10%要求,向用电企业让利后,利润比上年下降24.3%。在上年基数低以及发电量较快增长的拉动下,发电企业实现利润总额2210亿元,比上年增长23.8%。其中,火力发电企业实现利润323亿元,但亏损面仍然较高(为43.8%);风电、太阳能发电和核电利润增速均超过20.0%,但风电、太阳能发电由于补贴不及时到位,企业账面利润短期内难以转化为实际资金流,导致资金周转困难。

九是全球能源互联网加快推进,“一带一路”电力合作呈现新亮点。

积极开展“一带一路”合作。2018年,我国主要电力企业参与“一带一路”国际合作实际完成投资约28亿美元,涉及沿线亚洲和欧洲8个国家,直接创造6700个当地就业岗位。新签工程承包合同项目共128个,涉及沿线30个国家地区,合同金额255.5亿美元。为保障“一带一路”建设顺利实施,各电力企业不断创新“一带一路”建设合作机制,与相关国家或地区磋商建立共同的投资风险防范体系。

全球能源互联网加快推进。2018年,全球能源互联网合作组织会员数量和覆盖国别大幅提升,全年新增会员242家,新增国别40个,会员总数达到602家、覆盖85个国家(地区);组建了全球能源互联网大学联盟和智库联盟,并搭建了共商发展的合作新平台;与几内亚政府共同倡议成立非洲能源互联网可持续发展联盟;与联合国气候变化公约秘书处、拉丁美洲和加勒比经济委员会、非洲经济委员会,埃塞俄比亚、刚果(金)、几内亚等国政府,以及有关组织、机构、企业、高校新签15项合作协议;大力推动我国与周边国家及“一带一路”沿线国家电网互联,中缅孟联网项目成立政府间联合工作组,中韩联网项目完成预可研,海湾国家与东非联网项目签署三方合作协议。

《行业发展报告2019》同时指出,2018年,我国电力行业在取得卓越成绩的同时,多年来积累的一些深层次问题依然存在。在发展上,电源与电网、交流与直流、输电与配电发展不协调等问题突出;清洁能源发展长期面临弃水、弃风、弃光等挑战,严重制约电力行业安全发展、清洁发展和高质量发展;煤电发展面临的碳减排和污染防治任务艰巨。在改革创新上,国企“放管服”改革滞后于市场化建设进程,不利于能源生产消费新业态投资与运营的创新发展。在经营上,受宏观经济、电价政策、环境治理等影响,电力企业经营形势依然严峻。

《行业发展报告2019》建议,电力行业要坚持以习近平新时代中国特色社会主义思想为指导,继续加快能源绿色低碳转型发展,推动实施清洁替代和电能替代,大幅提高电气化水平,打造绿色低碳、互联互通、共建共享的能源共同体。加快清洁能源大规模开发和高效利用。切实解决好开发和消纳问题,加快大型清洁能源基地开发,坚持集中式和分布式并举开发清洁能源,依托大电网实现分布式电源高效利用。积极推进煤电转型发展。严控新增煤电规模,优化煤电布局,提高煤电调节能力。继续推进电力企业转型发展和创新。围绕能源转型,找准企业发展方向,尽快实现主营业务向清洁低碳领域转型,实现发展从粗放向精益转变,继续提升精益化管理水平,加大力度拓展国际市场,积极推进技术装备和商业模式创新,推动传统电力企业拓展综合能源服务业务。着力解决发电企业经营困境防范市场风险。做好电煤含税基准价调整、燃料保供、稳定电煤价格、电煤中长协履约监督等工作,缓解发电企业经营困境。

1 纳入中电联投资直报统计口径的25家主要发电企业:中国华能集团有限公司(以下简称“华能集团”)、中国大唐集团有限公司(以下简称“大唐集团”)、中国华电集团有限公司(以下简称“华电集团”)、国家能源投资集团有限责任公司(以下简称“国家能源集团”)、国家电力投资集团有限公司(以下简称“国家电投集团”)、中国长江三峡集团有限公司(以下简称“三峡集团”)、中国核工业集团有限公司(以下简称“中核集团”)、中国广核集团有限公司(以下简称“中广核”)、广东省粤电集团有限公司(以下简称“粤电集团”)、浙江省能源集团有限公司(以下简称“浙能集团”)、北京能源投资(集团)有限公司(以下简称“京能集团”)、申能股份有限公司(以下简称“申能股份”)、河北省建设投资集团有限公司(以下简称“河北建投”)、华润电力控股有限公司(以下简称“华润电力”)、国投电力控股股份有限公司(以下简称“国投电力”)、新力能源开发有限公司(以下简称“新力能源”)、甘肃省电力投资集团公司(以下简称“甘肃省投”)、安徽省皖能股份有限公司(以下简称“皖能电力”)、江苏省国信资产管理集团有限公司(以下简称“江苏国信”)、江西省投资集团公司(以下简称“江西省投”)、广州发展集团股份有限公司(以下简称“广州发展”)、深圳能源集团股份有限公司(以下简称“深圳能源”)、黄河万家寨水利枢纽有限公司(以下简称“黄河万家寨”)、中铝宁夏能源集团公司(以下简称“中铝宁夏能源”)、山西国际电力集团有限公司(以下简称“山西国际电力”)。

2 数据来源于中电联《全国电力市场交易信息简报》。

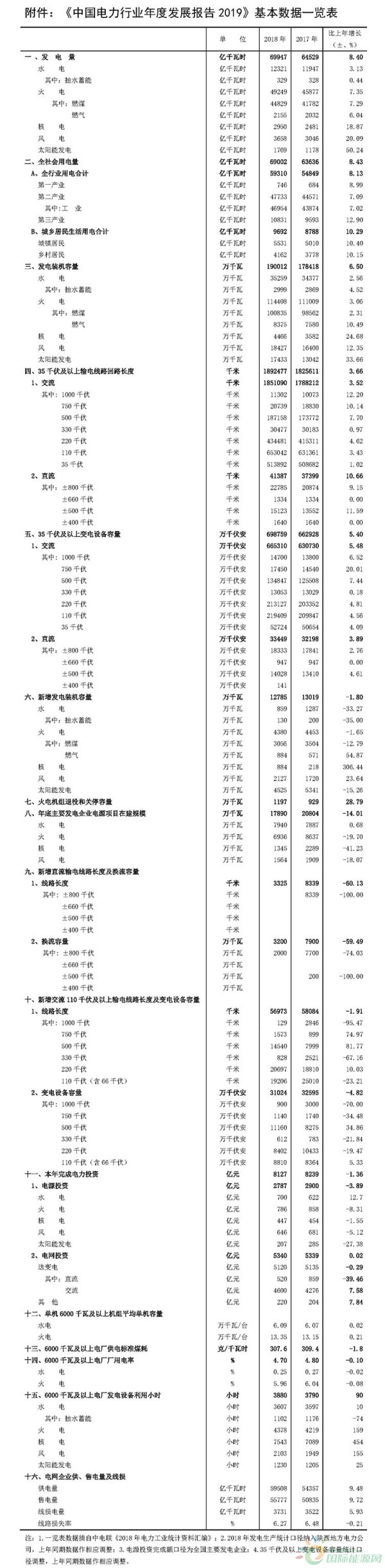

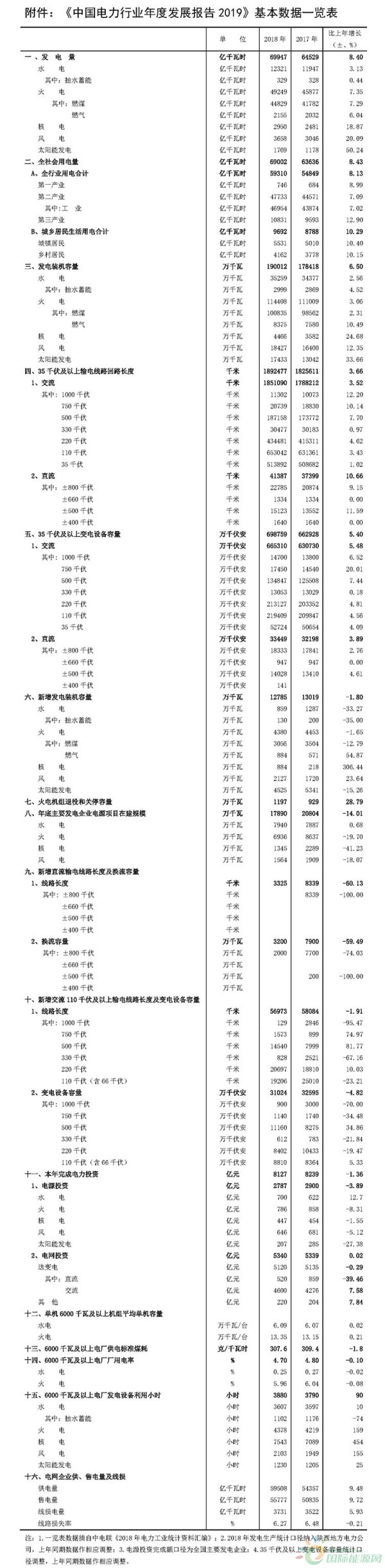

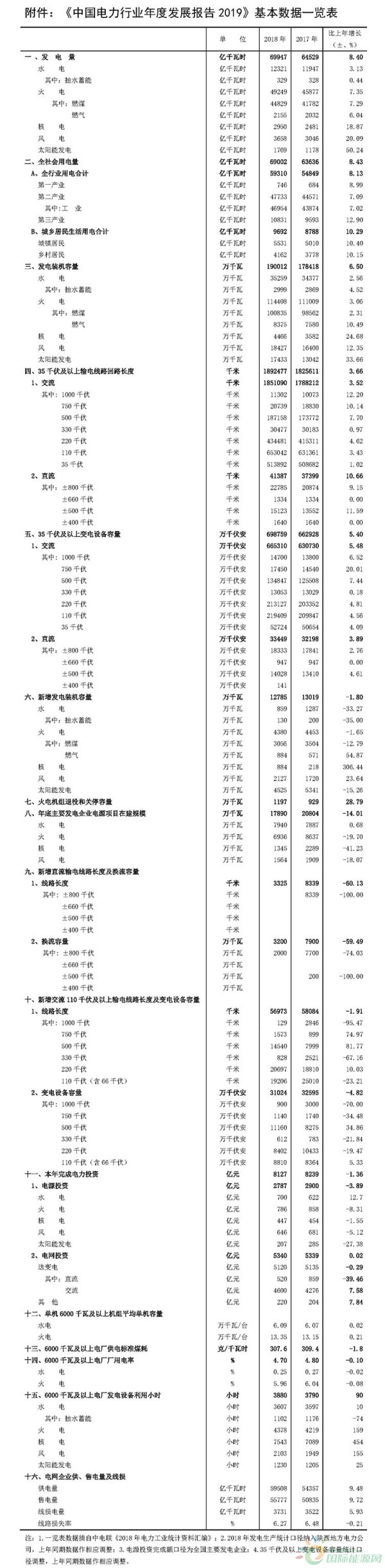

附件:《中国电力行业年度发展报告2019》基本数据一览表