采购全球化,国内风电设备制造商看好海 外市场

风电产业链由风电零部件、风电整机和风场运营组成。

风电整机由叶片、塔筒、齿轮箱、主轴、主轴承、发电机等组成。

风电设备企业位于风场运营上游,分为风电零部件企业和风电整机企业。

风电产业链采购全球化,专业零部件国内拥有专门的生产企业。

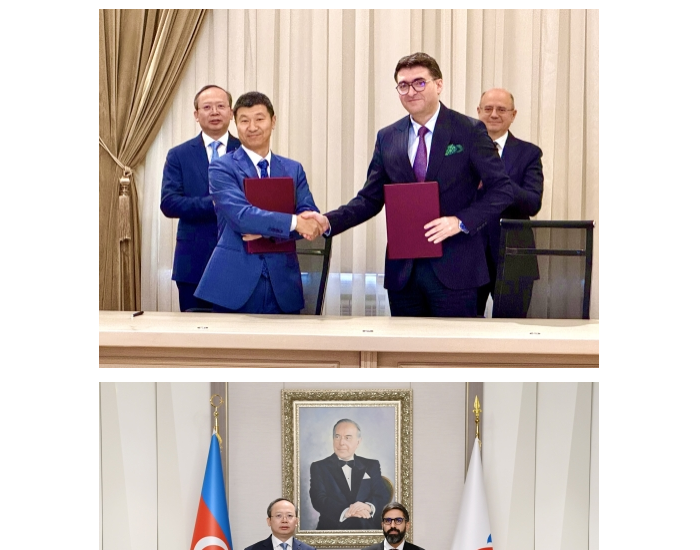

国内风电设备行业竞争日益激烈,为寻求新的 增长点并提升产品的国际影响力,国内主要的 风电设备制造商积极拓展海外市场。

二、全球风电发展现状分析

2011-2015年间,全球累计风电装机容量平均增长率为16%,全球新增风电装机容量平均增长 率为11.5%。

2015年全年新增装机容量63.47GW,到2020年有望增至80GW,年复合增长率接近5%。

全球风电累计装机容量在2016年底将达到500GW,2020年将达到792GW,有可能超过核电和 水电成为第二大主力电源。

2015年海外新增装机容量32.25GW,到2020年有望增至70GW,年复合增长率超过15%以上。

亚洲新增装机容量占比超过50%,其次是欧洲和北美洲,占比分别为22%和17%,拉丁美洲、 太平洋(601099)、中东与非洲总占比不足10%。

2016-2020年亚洲和欧洲新增装机容量与当下持平,北美、拉丁美洲、太平洋、中东与非洲将 保持较快的增长速度,其中太平洋、中东和非洲、拉丁美洲未来五年CAGR分别为30%、44%、 17%。

三、海外风电市场空间分析

风电场建设成本由机组、基础与建筑、 电力工程、安装费用等构成,其中机 组成本占风电场建设成本的70%。

按照8000元/千瓦的建设成本对全球 风电场进行市场空间测算。2020年全 球风电市场空间达到6300亿元,海外 风电市场空间超过5600亿元。

四、全球主要国家风电补贴政策

欧美风电政策延续性强,新兴市场政策发力

印度:发电量激励政策和加速折旧优惠政策。

1、哈萨克斯坦:为期15年的EUR92/MWh的固定上网电价。

2、阿尔及利亚:风电上网电价补贴。

3、墨西哥:在2015—2018年投资140亿美元,使墨西哥风电装机总量提升至9GW。

4、 欧洲:固定上网电价制和证书补贴制。

5、美国:生产税收抵免(PTC)和投资税收抵免(ITC)。

五、政策补贴调整

1、 2016年11月国家能源局发布《电力“十三五”规划》: 2020年,全国风电装机达到2.1亿 千瓦以上,其中海上风电500万千瓦左右。

2、 2016年10月国家发改委发布《关于调整新能源标杆电价的征求意见函》,2018年后新项 目的标杆上网电价将在2015年底调整计划的基础上对于I类/II类/III类/IV类资源区分别下调 0.03元每千瓦时,至人民币0.41/人民币0.44/人民币0.48/人民币0.55元每千瓦时。

3、随着规模效应与技术进步带来的度电成本下降,风电逐渐实现平价上网,完成对传统能源的有效替代。