2017年火电企业盈利能力明显下降,全行业面临较大经营压力。去产能政策不断推进,煤电投资有所放缓,火电企业受煤炭价格高位运行及市场化交易电量提升等因素影响,盈利能力明显下降

为促进煤电行业健康有序发展,防范化解煤电产能过剩风险,2016年以来,国家出台了一系列政策措施,存量方面淘汰落后产能,提高行业效率;增量方面调控区域布局,停建、缓建违规项目。

煤电投资有所放缓,

火电装机增速持续下降,煤电结构和区域布局得到优化,供给端高参数、大容量、灵活性强以及承担调节、供热职能的机组将成为主流。

在电力行业供需整体宽松、新能源发电项目持续投运挤压火电空间的环境下,预计未来一段时间内火电机组利用小时数仍将呈现下降态势。

随着电力体制改革的不断深化,全国范围内市场化交易电量大幅提升,倒逼煤电企业让利,对其盈利空间形成挤压。

2017年以来,国家虽出台了多项政策抑制煤炭价格异常波动,并小幅提升了

煤电机组上网电价,但在煤价持续高位、电力体制改革不断深化及清洁能源占比不断提升等多重因素影响下,

火电企业盈利能力明显下降,全行业面临较大的经营压力。

为促进煤电行业健康有序发展,防范化解煤电产能过剩风险,2016年以来,国家出台了一系列政策措施,存量方面淘汰落后产能,提高行业效率;增量方面调控区域布局,停建、缓建违规项目。

近年来全国用电需求增速有所放缓,但大部分电力企业仍积极推进火电项目建设,导致全国火电设备装机规模持续增长,供需矛盾日益突出。2016年以来,为促进行业有序发展,国家发改委等部门出台多项政策措施,旨在缓解供需矛盾,优化煤电结构及区域布局。

从存量方面来看,政策主要集中在淘汰落后产能,提高行业效率方面。其中,2016年12月,国家能源局发布的《电力发展“十三五”规划》称,“十三五”期间我国将淘汰落后产能2,000万千瓦,取消和推迟煤电建设项目1.5亿千瓦以上,力争到2020年将全国煤电装机容量控制在11亿千瓦以内。2017年3月,李克强总理在政府工作报告指出,我国要淘汰、停建、缓建煤电产能5,000万千瓦以上,以防范化解煤电产能过剩风险,严格执行环保、能耗、质量、安全等相关法律法规和标准,更多运用市场化法治化手段,有效处置“僵尸企业”,推动企业兼并重组、破产清算,坚决淘汰不达标的落后产能。2017年8月,16部委联合印发《关于推进供给侧结构性改革防范化解煤电产能过剩风险的意见》,重申“十三五”去产能目标,“十三五”期间,全国停建和缓建煤电产能1.5亿千瓦,淘汰落后产能0.2亿千瓦以上,实施煤电超低排放改造4.2亿千瓦、节能改造3.4亿千瓦、灵活性改造2.2亿千瓦,到2020年,全国煤电装机规模控制在11亿千瓦以内。2017年9月,国家能源局发布了《国家能源局关于下达2017年煤电行业淘汰落后产能目标任务(第一批)的通知》,提出要按照《关于推进供给侧结构性改革防范化解煤电产能过剩风险的意见》等相关文件要求,结合各省报送计划,明确2017年第一批落后产能淘汰计划,计划涵盖100台机组共计472.1万千瓦。根据国家能源局披露信息,2017年前三季度我国已淘汰关停落后煤电机组240万千瓦,减存量政策取得初步进展。

从增量方面来看,政策主要集中在停建、缓建违规煤电机组以及控制供需矛盾凸显区域的项目审批、投产。其中,2016年以来,国家发展改革委、国家能源局印发了《关于促进我国煤电有序发展的通知》(发改能源[2016]565号,以下简称“565号文”)、《关于进一步规范电力项目开工建设秩序的通知》(发改能源[2016]1698号,以下简称“1698号文”)、《关于建立煤电规划建设风险预警机制暨发布2019年煤电规划建设风险预警的通知》(国能电力[2016]42号)和《关于进一步调控煤电规划建设的通知》(国能电力[2016]275号,以下简称“275号文”)等文件,建立了煤电风险预警指标体系,将定期对外发布分省煤电规划建设风险预警提示。2017年1月,国家能源局发布《关于进一步做好火电项目核准建设工作的通知》,要求2016年开工建设的自用煤电项目停止建设,同时各地按风险预警等级水平恢复建设。2017年5月,国家能源局发布《2020煤电规划建设风险预警的通知》,对2019年煤电规划建设风险预警进行了更新,全国32个省级电网区域(含蒙东、蒙西和河北)中除河南、湖北、江西及安徽为橙色预警区域,湖南和海南为绿色预警区域,其余省市区预警结果均为红色。其中,预警结果为红色和橙色的区域要暂缓核准、新开工建设自用煤电项目,并合理安排在建煤电项目的建设投产时序。2017年9月,国家发改委、国务院国有资产监督管理委员会及国家能源局联合发布《2017年分省份煤电停建及缓建项目名单的通知》,其中停建项目29个,分布于9个省份,共计3,520万千瓦,缓建项目50个,分布于17个地区,共计5,517万千瓦,并确定列入停建范围的项目要坚决停工,列入缓建范围的项目要切实放缓节奏。

煤电投资有所放缓,火电装机增速持续下降,煤电结构和区域布局得到优化,供给端高参数、大容量、灵活性强以及承担调节、供热职能的机组将成为主流。

2016年以来,随着行业去产能政策的逐步落实,2016年新增火电装机增速同比大幅下降,当期全国火电电源工程建设投资完成额为1,174亿元,同比增长0.9%,增速较上年下降0.71个百分点;火电机组新增装机增速仅为-27.6%,其中燃煤机组新增装机增速仅为-29.4%,较上年分别下降67.0和83.8个百分点。截至2016年末,全国火电机组装机容量为10.54亿千瓦,同比增长5.3%,增速比上年同期下降2.55个百分点。进入2017年以后,煤电投资继续放缓,火电装机增速呈下降态势,前三季度全国火电电源工程建设投资完成额为496亿元,同比下降25.0%,降幅同比提升16.6个百分点;截至2017年9月末,全国6,000千瓦及以上电厂火电发电设备容量合计10.81亿千瓦,同比增长5.1%,增速较上年同期下降2.2个百分点。

新一轮煤电去产能主要指向环保及能耗指标不达标、设计寿命期满的落后产能。2017年9月出台的《国家能源局关于2017年煤电行业淘汰落后产能目标任务(第一批)》明确指出,淘汰重点为不具备供热改造条件的单机10万千瓦级及以下的纯凝煤电机组、单机20万千瓦级及以下设计寿命期满的纯凝煤电机组、供电煤耗以及污染物排放不达要求的机组,以及设计寿命期满且具备关停条件的现役30万千瓦级纯凝煤电机组(含燃煤自备机组),单机20万千瓦及以下纯凝煤电机组成为本轮关停的重点;同时,新增煤电产能亦已逐渐转向高参数、大容量的发电设备,受二者综合影响,预计“十三五”期间煤电结构将得到显著优化,更低能耗、更大单机容量将成为煤电行业发展新方向。此外,当前风、光电机组发电存在不稳定性,而煤电机组自身具有较高的供电可靠性,在完成发电任务的同时还承担调峰调频作用,早在2016年6月国家能源局就提出挖掘燃煤机组调峰潜力,提升我国火电运行灵活性,并将丹东电厂等16个项目提升为火电灵活性改造项目;2017年发布的《关于推进供给侧结构性改革防范化解煤电产能过剩风险的意见》中,再次提及“十三五”期间计划完成煤电机组灵活性改造2.2亿千瓦,在风、光电等清洁能源装机快速增长的背景下,机动灵活的燃煤发电机组可以在新能源多发地区内充分发挥调节效力;同时,部分热电机组由于承担园区供热任务,并未纳入淘汰计划,灵活性强、承担供热职能的燃煤发电机组预计亦将在未来煤电结构中占据一席之地。

整体来看,去产能政策不断推进,煤电投资有所放缓,火电装机增速持续下降,煤电结构和区域布局得到优化,供给端高参数、大容量、灵活性强以及承担调节、供热职能的机组将成为主流。

在电力行业供需整体宽松、新能源发电项目持续投运挤压火电空间的环境下,预计未来一段时间内火电机组利用小时数仍将呈现下降态势。

我国机组利用小时数的周期性变化与电力供需关系密不可分,近年来受全社会用电需求量增速放缓影响,发电设备利用小时数呈现下降态势。火电机组方面,受限于节能环保的要求,其消纳顺位在各类型电源中较为靠后,根据国家发改委等部门发布的《节能发电调度办法(试行)》,风电、太阳能发电、水电及核电等机组消纳顺序均位于火电机组之前,因此近年来受电力供需矛盾、新能源发电挤占火电空间及火电装机容量持续增长等因素影响,全国火电6,000千瓦及以上电厂发电设备利用小时数整体呈现下降态势。其中,2016年我国6,000千瓦及以上火电厂发电设备利用小时数仅为4,165小时,同比下降199小时,是1964年以来的最低水平。分省份来看,根据中电联披露数据,以6,000千瓦及以上电厂发电设备为统计口径,2016年仅山东和江苏火电设备利用小时超过5,000小时,河北、宁夏、江西和内蒙古超过4,500小时;西藏、云南和四川低于2,200小时。与上年相比,除北京、河北和西藏3个省市外,其他省份火电设备利用小时均有不同程度降低,其中,海南降幅超过1,000小时,青海、福建、四川、新疆和宁夏降幅超过500小时。

2017年上半年我国来水整体偏枯,水电发电较少,为火电提供了更多的发电空间,同时,在政策驱动下,煤电投资有所放缓,火电新增装机容量有所下降,加之当期全社会用电需求回暖,综合带动了当期火电机组平均利用小时数的提升;2017年1~9月,全国火电设备平均利用小时数为3,117小时,同比上升47小时。值得关注的是,虽然2017年以来火电利用小时数有所提升,但依然处于低位,整体来看,当前节能减排的大背景下,火电消纳面临诸多不利因素影响,一方面,2016年底国家发改委发布《国家发展改革委关于做好2017年电力供需平衡预测和制定优先发电权优先购电权计划的通知》(发改运行[2016]2487号),指出2017年建立优先发电权计划、优先购电权计划报告制度,保障清洁能源发电、调节性电源发电优先上网;另一方面,虽然2016年以来用电需求增速有所提升,但电力行业供需依旧宽松,一定程度上限制了火电利用小时数的增长空间。

整体来看,近年来火电机组利用小时数整体呈现下降态势,虽然2017年前三季度受来水偏枯影响利用效率有所提升,但在电力行业供需整体宽松、新能源发电项目持续投运挤压火电空间的环境下,预计未来一段时间内火电机组利用小时数仍将呈现下降态势。

随着电力体制改革的不断深化,全国范围内市场化交易电量大幅提升,倒逼煤电企业让利,对其盈利空间形成挤压。

2016年以来,电力体制改革不断深化,各省份逐步放开电力市场化交易,交易电价远低于之前核定的煤电上网标杆电价,极大压缩了火电企业盈利空间。根据中电联公布数据,2017年上半年国家电网公司、南方电网公司、内蒙古电力公司所属区域的电网企业销售电量合计为29,642亿千瓦时,其中市场化交易电量合计为6,442亿千瓦时;同期,大型发电集团煤电机组累计上网电量10,540亿千瓦时,其中市场化交易电量2,936亿千瓦时,市场交易(含跨区跨省送出交易)平均电价0.315元/千瓦时,显著低于计划电量部分上网电价。分省来看,大型发电集团煤电上网电量市场化率最高省份为广西省,达到了98.8%,其次是甘肃、青海、宁夏、重庆,分别为83%、61.5%、55.3%和55.1%。从煤电交易价格来看,与标杆电价比较降幅最大的是云南,其市场交易电价为0.24元/千瓦时,降幅0.1元/千瓦时,其次为江西和广东,降幅分别为0.09元/千瓦时和0.08元/千瓦时。对于煤电企业,市场化交易电量的提升使其平均上网电价有所下降,盈利空间受到挤压。

2017年11月,国家发改委在下发河北发改委的《国家发展改革委办公厅关于新核准煤电机组电量计划安排的复函》中指出,按照《中共中央国务院关于进一步深化电力体制改革的若干意见》(中发【2015】9号)文件要求,2015年3月15日文件颁布实施后核准的煤电机组,原则上不再安排发电计划,投产后一律纳入市场交易和由市场形成价格。随着电力市场化改革的继续深化,未来更多的增量项目或将参与市场化交易,煤电行业竞争将不断加剧。

整体来看,随着电力体制改革的不断深化,全国范围内市场化交易电量大幅提升,倒逼煤电企业让利,对其盈利空间形成挤压。

2017年以来,国家虽出台了多项政策抑制煤炭价格异常波动,并小幅提升了煤电机组上网电价,但在煤价持续高位、电力体制改革不断深化及清洁能源占比不断提升等多重因素影响下,火电企业盈利能力明显下降,全行业面临较大的经营压力。

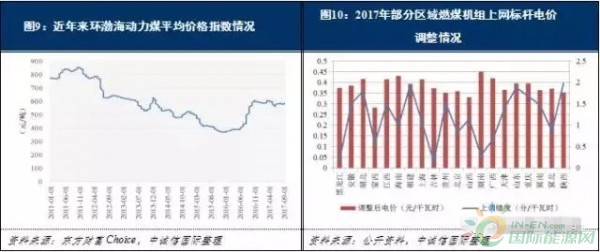

2012年以来,宏观经济增速放缓使得主要耗煤行业产品产量增速明显下降,煤炭行业景气度下滑,煤炭价格整体呈现下降态势。为促进煤炭行业有序发展,国家针对于此出台了一系列限产政策,旨在化解行业过剩产能。随着供给侧改革的逐步推进,2016年下半年以来,煤炭价格快速回升,燃煤发电企业运营成本随之提高。截至2016年12月28日,环渤海动力煤平均价格指数为593元/吨,较年初大幅上涨59.84%。针对煤价的过快上涨,国家发改委等部门出台多项措施打击煤炭投机行为,一方面,释放部分安全产能以调节供需、稳定煤价;另一方面,发布《关于印发抑制煤炭价格异常波动的备忘录的通知》,明确以重点煤电煤钢企业中长期基准合同价为例,当动力煤价格位于绿色区域(500元/吨~570元/吨),充分发挥市场调节作用,不采取调控措施;当价格位于蓝色区域(570元/吨~600元/吨或470元/吨~500元/吨),重点加强市场监测,密切关注生产和价格变化情况,适时采取必要的引导措施;当价格位于红色区域(600元/吨以上或470元/吨以下),启动平抑煤炭价格异常波动的响应机制。在政策调控下,2017年煤炭价格波动得到有效控制,呈现高位运行、小幅波动态势;近期考虑到供暖季到来,煤价或继续维持高位,但在国家适度微调政策稳定煤炭供应、抑制煤价快速上涨的背景下,预计未来煤炭价格将逐步稳定在合理区间。

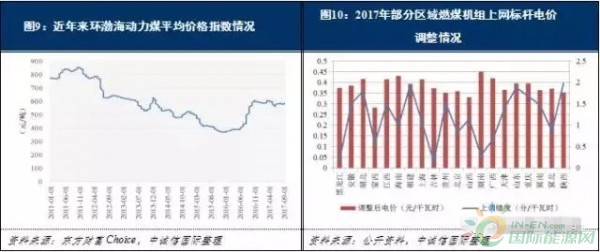

从电价调整政策来看,2012年起国家发改委多次下调燃煤机组上网电价,使得煤电企业售电价格普遍呈现下降态势。鉴于2016年下半年起煤炭价格的快速上涨导致煤电企业经营成本急速攀高,2017年6月,国家发改委发布《关于取消、降低部分政府性基金及附加合理调整电价结构的通知》,自2017年7月1日起,取消向发电企业征收的工业企业结构调整专项资金,将国家重大水利工程建设基金和大中型水库移民后期扶持基金征收标准各降低25%;腾出的电价空间用于提高燃煤电厂标杆电价,缓解燃煤发电企业经营困难。随后,多个省市地区先后发文提升了燃煤发电机组上网电价,在一定程度上可以缓解煤电企业的经营压力。

中诚信国际选取了10家以火电为主营业务的典型企业 (以下简称“样本企业”)进行分析。2016年下半年煤炭价格的快速上涨对火电企业盈利造成较大影响,2016年度10家样本企业中有9家企业营业毛利率同比下降,较上年平均降低8.85个百分点,仅申能股份由于石油天然气业务增长而实现了当期营业毛利率的提升;净利润方面,8家样本企业净利润出现下降,仅申能股份和内蒙电投分别因勘探费用下降和营业外收入增长等因素带动了净利润的提升。进入2017年,煤炭价格维持高位,市场化交易电量持续提升,火电企业盈利能力继续下降,10家样本企业中,内蒙古地区的两家火电企业内蒙电投和北方联合电力净利润呈现亏损状态,大唐发电因当期投资收益提升净利润有所增长,其余7家样本企业前三季度虽仍保持盈利,但净利润均呈下降态势,平均较上年同期下降54.86%。从样本企业自身对比来看,不同企业盈利能力有所分化,粤电集团、申能股份等企业机组多位于广东、上海等经济发达地区,消纳较好,因此盈利能力虽有所下降但整体仍处于较强水平,而位于内蒙古地区的内蒙电投受困于区域电力供需矛盾及市场化交易电量占比较高等因素而出现亏损,北方联合电力亦受煤价上升、上网电价下降等因素影响亏损幅度加大;同时,华能国际、华电国际等火电企业盈利虽大幅下降,但其装机多为高参数、大容量机组,性能良好,成本控制能力较强,亦具有很强的竞争优势。从获现能力来看,10家样本企业经营活动净现金流同比下降23.88%。进入2017年,样本企业经营活动现金流继续下降,前三季度同比下降29.77%。

从财务杠杆来看,火电企业前期电源开发建设阶段投资规模较大,并主要依靠外部融资进行电站建设,因此普遍具有较高的财务杠杆,从10家样本企业2016年资产负债率来看,5家企业处在70%以上,3家企业处在60%到70%区间内,仅2家企业处在60%以下;同时,2016年以来煤电投资有所放缓,样本企业投资规模普遍有所下降,资本结构整体保持稳定。从偿债指标来看,10家样本企业中有4家企业近三年EBITDA利息倍数平均值在5倍以上,3家企业在3到5倍区间内,3家企业在2~3倍之间,其中大唐发电得益于债务规模下降2016年EBITDA利息倍数大幅提升,内蒙电投和北方联合电力受近年来盈利下降影响,偿债指标有所弱化。

整体来看,2017年以来,受煤炭价格维持高位、电力体制改革不断深化及新能源发电机组装机规模不断增长挤压火电发电空间等因素影响,火电企业盈利能力明显下降,全行业面临较大的经营压力,其中,区域布局良好、机组性能优良的火电企业抗风险能力较强。

结论

中诚信国际认为,2017年以来煤电去产能政策不断推进,在“减存量、控增量”的政策带动下,全国煤电投资开始放缓,火电机组装机增速有所下降,同时煤电结构及区域布局得到优化,高参数、大容量、灵活性强以及承担调节、供热职能的机组将成为煤电主流;在行业供需整体宽松、清洁能源挤占火电发电空间的背景下,未来一段时间内火电利用小时数预计仍将呈下降态势;此外,在煤炭价格高位运行、电力体制改革不断深化及新能源装机规模持续提升的影响下,火电企业盈利能力明显下降,全行业面临较大的经营压力。